La scorsa settimana ho disciplinatamente incassato lo stop su Datamat ed aperto posizione sui titoli segnalati: Sirti e Mondo TV.

Questa settimana, invece di contendere la segnalazione dei titolini al direttore ed a Mariani, preferisco proporre ai lettori un ragionamento di più ampio respiro.

Il mercato sta andando su. Piano piano, tre passi avanti e due indietro, ma sta andando su.

Se il mercato sale o va anche solo in orizzontale io, fedele alla mia metodologia, prendo posizione sui titoli di liquidità medio-bassa che sovraperformano il mercato.

Eppure lo faccio sempre più malvolentieri e con stop sempre più stretti, perché noto una serie di ?segnali deboli? che non mi piacciono affatto.

In prima battuta i Volumi. SP500, FIB e molte blue chip si stanno avvicinando alle resistenze e/o ai limiti superiori delle rispettive congestioni, con volumi scarsi. Questo non è auspicio di un ?sano? breakout e puzza più di distribuzione che di accumulazione.

Poi ce la reazione alle notizie positive. I dati sul PIL USA e sulla fiducia dei consumatori usciti giovedì e venerdì sono strabilianti. Va bene che la borsa sconta in anticipo la ripresa dell'economia, ma in altri tempi notizie così avrebbero generato una sparata al rialzo di tutti gli indici. Sparata che invece non c'è stata sugli indici americani ed è stata prontamente rimangiata da quelli europei.

Infine c'è la volatilità.

Come sapete massimi importanti dei mercati azionari vengono segnati in periodi di bassa volatilità, mentre i minimi corrispondono generalmente a picchi di volatilità elevata.

Sulla borsa Italiana, un indicatore di volatilità in tempo reale non ce l'abbiamo, perché non abbiamo un mercato delle opzioni degno di questo nome. (E' possibile usare la volatilità storica ma questa, proprio per il fatto di essere storica, è cronicamente in ritardo).

Invece negli stati uniti c'è: è il VIX.

Senza entrare nei dettagli, il VIX rappresenta la volatilità implicita delle opzioni a breve scadenza sui titoli dell'SP500. E' quindi un indicatore in real time della opinione degli investitori sulla volatilità FUTURA (breve termine) del mercato azionario.

Il VIX viene battezzato anche come ?fear gauge?, ovvero indicatore di paura, perché la paura degli investitori è massima in corrispondenza dei massimi del VIX ( e quindi dei minimi dell'SP 500).

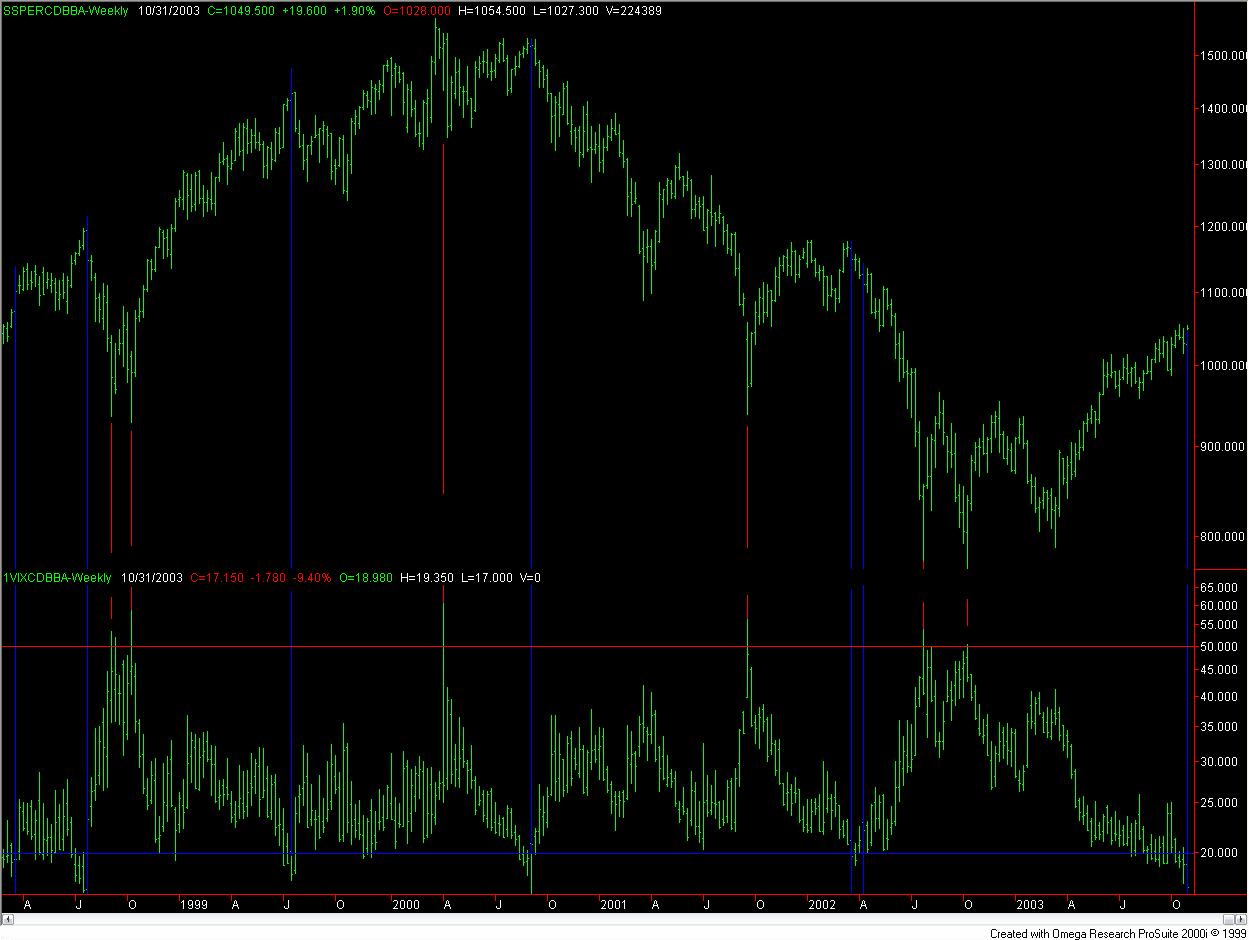

Adesso guardate questo grafico weekly (lo posto in formato gigantesto, affinché sia ben leggibile) che rappresenta il future SP500 sovrapposto al VIX.

Le linee verticali blu corrispondono a valori di VIX sotto 20 ed a massimi importanti del SP500.

Le linee verticali rosse corrispondono a valori di VIX sopra 50 ed a minimi importanti del SP500.

Ditemi voi se chi detiene consistenti posizioni al rialzo non dovrebbe essere preoccupato.

Purtroppo il VIX non fornisce indicazioni di timing. E' già sotto a 20 da 4 settimane e un accenno di correzione non si e' ancora visto, così come aveva ?ballato? sopra e sotto a 20 per quasi 5 settimane quando il dott. Barillaro azzeccò l'ultimo ?drittone? al ribasso di fine settembre.

Se poi a volumi, volatilità e poca reattività a notizie positive aggiungiamo anche le statistiche che per il mese di novembre sono negative, il quadro è completo.

La conclusione che traggo alla fine di tutto questo discorso è che al primo segno di inversione del mercato io scappo a gambe levate.

Mi piacerebbe molto, da qui a fine anno, vedere SP, NasdaQ e FIB segnare un nuovo massimo subito negato e seguito da un bel drittone al ribasso.

Niente di drammatico, nulla che intacchi il trend positivo di fondo; diciamo un 100-150 punti di SP e 1700-2500 pti di Fib.

Se questo scenario si dovesse verificare, mi sentirei molto più tranquillo di adesso ad entrare con la carriola ai primi cenni di ripresa.

Articolo di Sandro Mancini.

L’autore del presente articolo è iscritto all’Ordine dei Giornalisti e non detiene gli strumenti oggetto delle sue analisi.

Il nostro giornale rispetta la Carta dei Doveri dell’Informazione Economica clicca qui >>