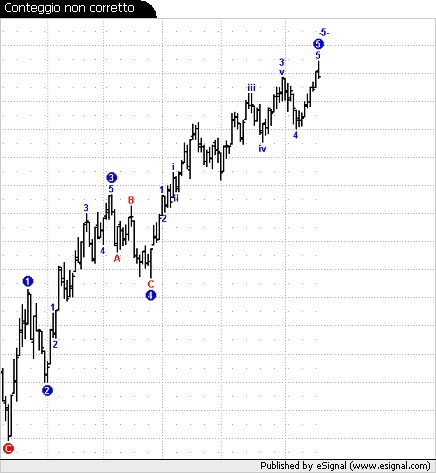

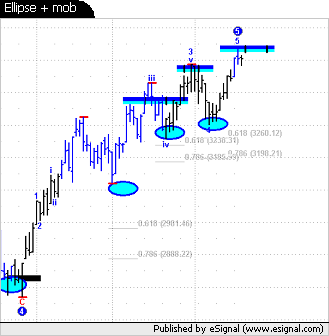

Un lettore mi scrive in merito all'algoritmo di calcolo del conteggio di Advanced GET : se cioè il modello rispetti o meno i canoni ortodossi della teoria di Elliott. Ne è scaturito un approfondimento che spero possa risultare utile. Per prima cosa, il grafico in questione:

ho omesso il nome e l'orizzonte temporale del mercato esaminato dal momento che questa non è una analisi operativa . Parlando dell'algoritmo di calcolo del programma queste note sono valide per qualunque mercato e qualunque time frame.

Le perplessità del lettore nascono dal fatto che l'onda 3 non è molto estesa, e la 5 è molto più grande. Da qui il sospetto che il conteggio sia errato.

Ricordo pertanto le tre (3) regole base(*) della teoria :

(*) in caso di mercato rialzista. La stessa cosa, al contrario, per un mercato ribassista.

Seguono poi alcune 'abitudini' che non sono leggi, ma solamente caratteristiche frequenti: l'onda 3 di solito è la più lunga e la più estesa tra le onde impulsive;l'onda 3 di solito raggiunge o supera il rapporto 1,618/2,618 della lunghezza dell'onda 1 (0-1) misurata a partire da 2; se l'onda 2 è semplice l'onda 4 può essere complessa (abc), l'onda 4 di solito ritraccia tra il 38% e il 50% dell'onda 3 (2-3), se l'onda 4 ritraccia più dello 61,8% dell'onda 3 (2-3) l'onda 5 può essere in failure (non raggiungere un nuovo massimo), etc

Fra queste 'abitudini' o 'malizie' vi è quella che interessa casi come questo: quando l'onda 3 non raggiunge il rapporto 1,618 di 1, allora è possibile che l'onda 5 estenda.

Quindi, l'onda 3 può essere considerata valida a patto che NON SIA LA PIU CORTA fra le tre onde impulsive (1,3,5) anche se non ha in questo momento raggiunto il raporto 'abituale' 1.618 o superiori. L'importante è che sia seguita da una 4 e da una 5.

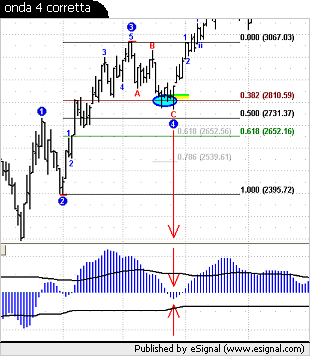

Vediamo. L'onda 4 ha ritracciato tra il 38 e il 50%, l'oscillatore è tornato a zero, in più c'erano una Ellipse e una MOB sul minimo. L'onda 4 è stata corretta.

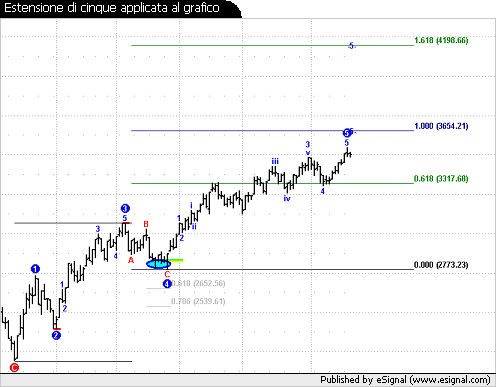

In casi come questo è possibile che l'onda 5 estenda. Uno schemino riassume i target che rappresentano una ulteriore 'abitudine' del mercato in casi come questo.

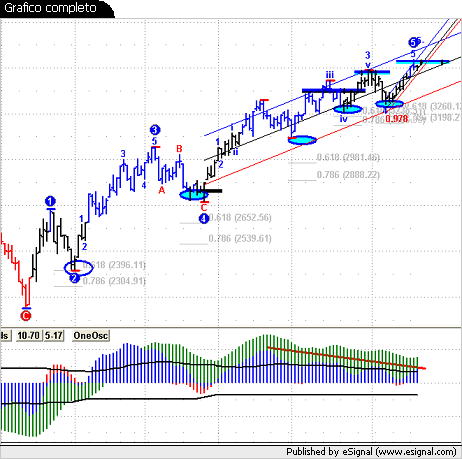

Applicata al grafico che stiamo esaminando, ecco che l'ortodossia viene rispettata: le minime differenze tra livelli calcolati tramite le estensioni di Fibonacci (in verde e blu, 0,618 – 1,00 – 1,618) rispetto ai livelli posti automaticamente dal programma (5 in blu) sono dovute allo scarto tra 0,618 e 0,62 arrotondato.

Si nota quindi come l'algoritmo del programma rispetti quindi i fondamentali della teoria di Elliott in quanto:

- l'onda 3 non è stata la più corta,

- l'onda 4 non ha oltrepassato i massimi dell'onda 1 e ha ritracciato tra il 38 e il 50%

- l'onda 5 al momento è salita tra il 62 e il 100% dell'onda 1+3 (0-3)

A questo si aggiunge il fatto che ogni ritracciamento è stato correttamente individuato dalle Ellipse ed ogni estensione minore dalle MOB.

L'interpretazione operativa da intraprendere è dunque quella di ricercare dei trades LONG a partire dal punto di 4 e ogni volta che una Ellipse venga colpita.

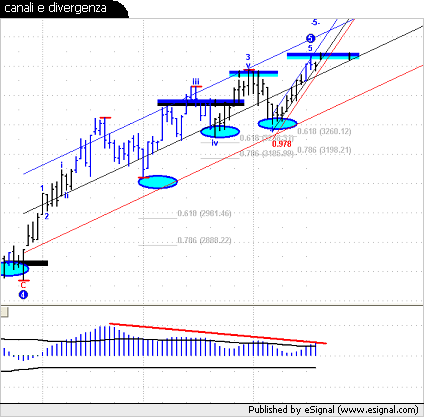

Giova notare adesso come il programma segnali una serie di divergenze in atto, caratteristica di onda 5, e si appresti a trovare il punto per la ricerca di un SELL SHORT. I canali proteggono le varie posizioni in relazione al rischio personale che il singolo operatore desidera assumere.

Ringrazio il lettore che ha posto la domanda, in modo da permettermi questa breve parte didattica. Spero possa essere stata utile.

===

mdc