Come a scuola avevo bisogno che mi ripetessero le cose 6-7 volte per capirle ?al volo?, anche stavolta ci ho messo il doppio di un trader normodotato per capire che il mercato dei bond subordinato è di fronte a una svolta epocale e sto cercando senza far troppi danni di risistemare il mio portafoglio.

Due i fatti importanti accaduti questo mese che di fatto altro non sono che un attentato al diritto fallimentare in essere e soprattutto un cambiamento delle regole in corso di opera:

- Il governo irlandese supportato dalle BCE ha offerto (in pratica prendere o lasciare) ai possessori di bond Lower Tier 2 di Anglo Irish il 20%

- Il governo tedesco ha promulgato una legge in cui si prevede che i possessori di debito subordinato (leggi in particolar modo Lower Tier2) possano essere chiamati a sopportare una parte del peso di un'eventuale ristrutturazione del debito

Questa storia mi ricorda molto la mia infanzia quando il mio pisellino si faceva la pipi addosso ed il sederino che nulla aveva fatto era costretto a prendersi le botte dal papà…

Qui i governanti anziché adottare provvedimenti quali la restrizione delle leve, la diminuzione degli stipendi dei manager, guidare le banche a tornare a fare le banche, se la stanno prendendo con quei poveri fessachiotti che investendo in bond subordinati (io per primo) hanno finora consentito di soddisfare le richieste di finanziamento di stati e aziende che navigavano e navigano in cattive acque.

Ed il fatto che come d'incanto negli ultimi mesi si siano moltiplicate le emissioni di LT2 da parte di banche europee (Sns, Bmps, Banco Popolare, Mediobanca, Intesa e chi più ne ha più ne metta…)?

Anch'io ci son cascato come un pivellino (vedrete che tempo qualche mese il 5-6% non basterà per piazzare LT2…) zompando dentro all'emissione di Banco Popolare 6% 2020 chiudendo questa settimana l'ultima tranche in perdita (la prima l'avevo venduta in guadagno e quindi con poco danno per il conto corrente) perché ho fatto una semplicissima considerazione: la carissima Angela Merkel (che ancora non ho capito se ci è o ci fa…) quando sarà chiamata a contribuire al salvataggio di qualche paese secondo me tra le prime condizioni chiederà che tali paesi adottino anche loro leggi come quella appena emessa in Germania con i Lower Tier 2 che di fatto potranno sospendere o non pagare cedole senza che ciò provochi il default e potranno subire decurtazione del nominale.

Ecco pertanto che a molte emissioni LT2 succederà quello che è successo alla HSH da me detenuta in portafoglio che in quasi due settimane è passata da 77,5 a 56. Essendo l'unica Lower Tier 2 in portafoglio e con una percentuale di portafoglio del 3,75% io per ora mantengo, ma l'unica cosa di cui sono sicuro è che i prima che io acquisti un altro LT2 o il rendimento a scadenza sarà in linea con i Tier 1 o il sottoscritto si rivolgerà altrove.

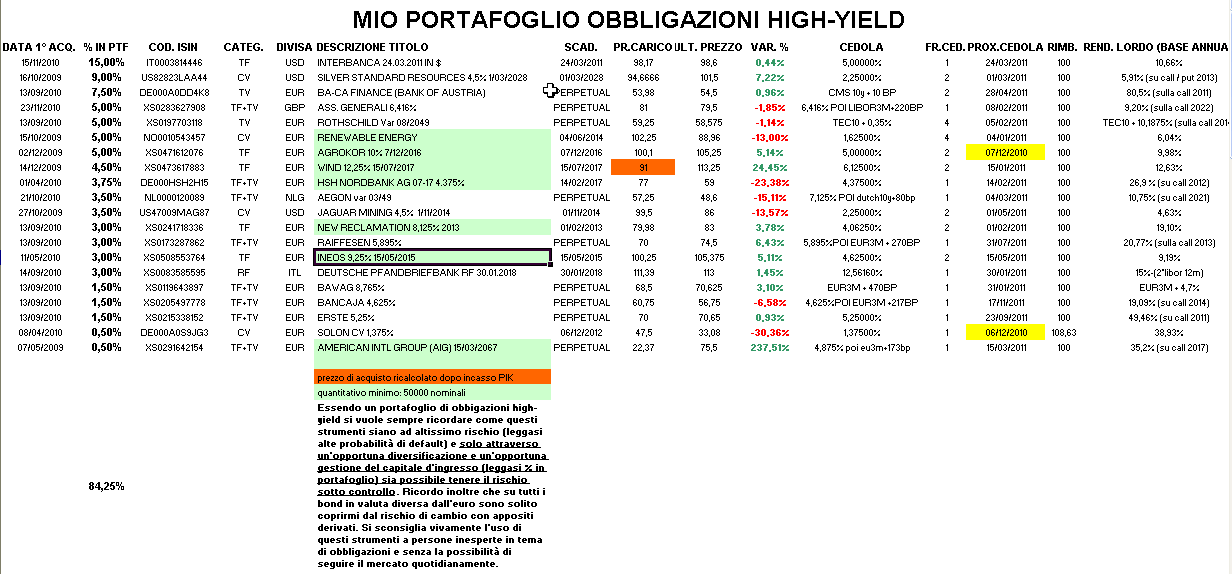

Per il resto navigo a vista e in attesa di trovare bond a tasso variabile interessanti, la mia strategia è quella di cercare bond senior di duration breve o brevissima (4-18 mesi) con rendimenti tra il 5 e il 10% (tipico esempio Interbanca in $) mentre nel mondo perpetual sono ancora convintissimo che vi siano opportunità con un leggero distinguo rispetto a qualche mese fa: cercherò di concentrarmi su emittenti di grande pedigree (di qui un primo acquisto di Generali) e su emittenti che non abbiano ricevuto aiuti di stato.

Infine due parole sui market maker del mercato OTC: chi come me ha vissuto 23 anni al mercato ortofrutticolo non si meraviglia di niente, ma nelle ultime due settimane il 90% delle quotazioni esposte in bid (quelle in ask invece sono verissime…) sono assolutamente fasulle e quindi su un bond come HSH (uno a caso..) se vedi il market maker in bid a 60 e decidi di uscire (cosa capitata a un mio carissimo amico…) ti sentirai dire che la tua proposta è stata rifiutata e che il market maker si è abbassato a 55 o 56…

ACQUISTI:

- A 81 un 5% di ASSIC. GENERALI 6,416% in sterline (Isin: XS0283627908). Questa obbligazione paga cedole annuali del 6,416% fino all'8 febbraio 2022 data in cui l'emittente ha la facoltà di richiamare il titolo a 100. Qualora non si avvalesse di questa facoltà la cedola diventerà variabile e pari a Libor a 3m + 220bp. Acquistando questo bond a 81 il rendimento a scadenza sulla call nel 2022 è del 9,20%.

CESSIONI:

- A 78 venduto tutte le SNS 6,258% PERPETUAL in carico a 78

- A 97,35 venduto tutto il BANCO POPOLARE 6% LT2 in carico a 99,24

- Incassata cedola BANCAJA 4,625%

- Incassata cedola INEOS 9,25% 15/05/2015

rm@remomariani.com