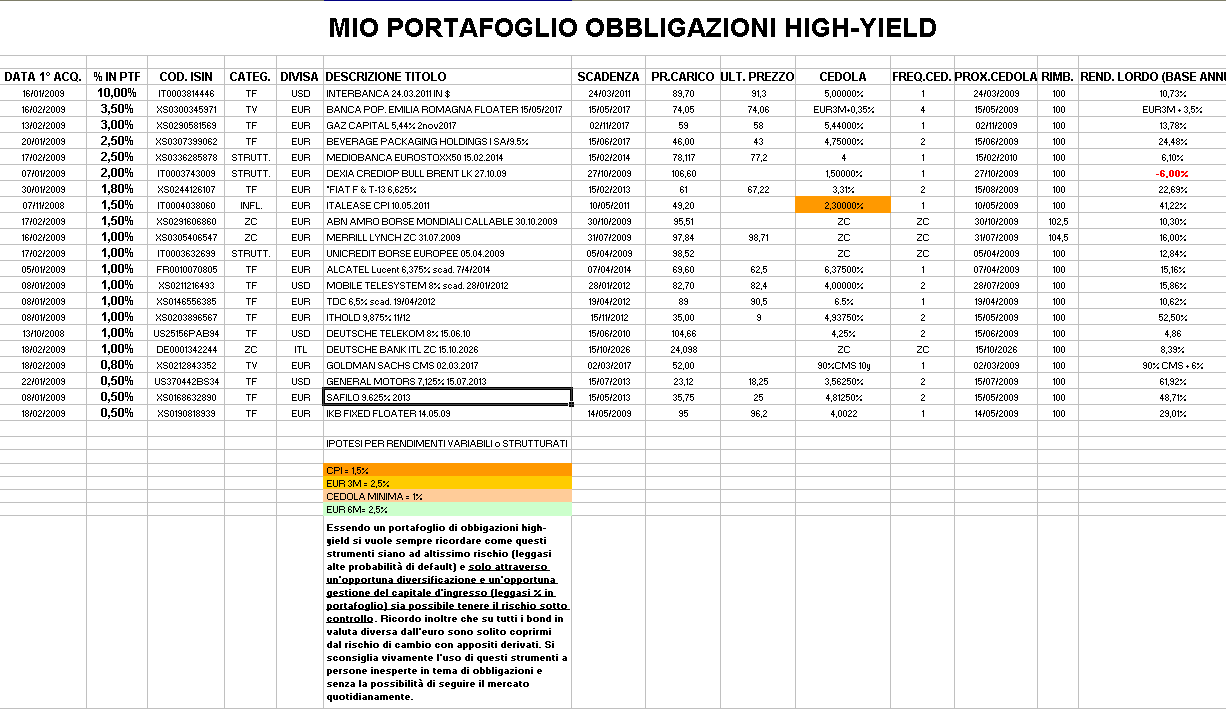

Ho ricevuto in questi mesi qualche email di ?protesta? da parte degli abbonati che si autodefiniscono ?buoni padri di famiglia? che non hanno alcuna voglia (giustamente!) di avventurarsi nel mondo delle obbligazioni high-yield (che oltre high-yield sono anche high-risk…).

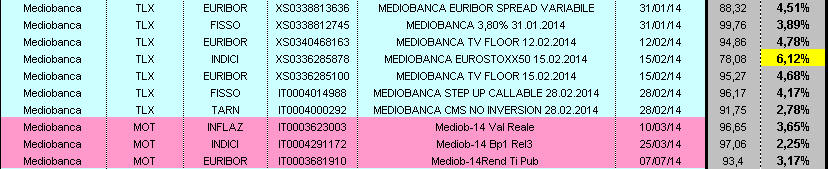

E così questa volta dedico a loro questo mio articoletto inserendo un'obbligazione a mio avviso molto interessante: la MEDIOBANCA EUROSTOXX50 15.02.2014 (Isin: XS0336285878).

Innanzitutto basta guardare la tabellina qua sopra per rendersi conto che, acquistando questa obbligazione a 78,12, avremo un rendimento annuo minimo del 6,1% quando altre emissioni dello stesso emittente con scadenza simile rendono meno. Ma la cosa che più mi attrae è che se per caso quello ?sciamano? del nostro direttore avesse ragione e il mercato azionario dovesse imboccare da qui al 2014 la strada del rialzo, questa obbligazione contiene anche un biglietto della lotteria…

Questa obbligazione pagherà infatti solo una cedola fissa del 4% il prossimo 15 febbraio 2010 poi più niente fino a scadenza dove, salvo il caso di default di Mediobanca, rimborserà a 100 più l'eventuale premio di rimborso.

Questo premio di rimborso è costituito dal 100% dell'apprezzamento medio dell'Eurostoxx50 con un tetto massimo del 42% (e non potrà in nessun caso essere negativo). Secondo le mie stime lo strike dell'Eurostoxx sul quale si calcolerà l'apprezzamento è di 3020,53 (media delle 12 rilevazioni di chiusura di questo indice dal 15 marzo 2008 al 15 febbraio 2009) anche se nei prossimi giorni contatterò Banca Imi per avere conferma di questo calcolo (nel regolamento non è spiegato bene se la prima data di rilevazione è il 15 febbraio 2008 o il 15 marzo 2008). Pertanto se di qui alla scadenza il mercato azionario dovesse riprendersi in questa obbligazione abbiamo incorporato ?un biglietto della lotteria? che potrebbe regalarci qualcosa di più del 6,1% annuo minimo.

Per il resto questa settimana ho rimpolpato assai il portafoglio tornando a diversificare il rischio su più di 20 emittenti. Assai sofferta la decisione di alleggerire il 40% di Fiat 2013, ma non portare a casa un 12,7% di utile in 15 giorni mi sembrava di non voler rispettare il mercato.

Da segnalare le quotazioni nuovamente in calo (e pertanto rendimenti in aumento) sulla maggior parte delle obbligazioni legate alle case automobilistiche americane. Io, probabilmente sbagliando, ho ulteriormente alleggerito in perdita la mia posizione sulla General Motors 2013 in $ poiché nei book vedo solo pressione in vendita e preferisco mantenermi leggero pronto però ad intervenire dovessi vedere mutare la situazione.

Vendite:

- Dopo aver incassato la cedola il 15 febbraio venduto a 68,75 il 40% di *FIAT F & T-13 6,625% perché il 12,7% di utile in circa 15 giorni mi sembrava un delitto non portarlo a casa essendo qualcosa di più di un semplice tozzo di pane

- A 18,1 un altro 1,25% di GENERAL MOTORS 7,125% 15.07.2013 in perdita, ma in questo momento preferisco star leggero

- A 79 tutte le MERRILL LYNCH BORSE MONDIALI CALLABLE 29.12.2011 (Isin: IT0006621285) in carico a 71,83 portando a casa anche qui qualcosa di più di un tozzo di pane

Acquisti:

- A 95,51 un 1,5% di ABN AMRO BORSE MONDIALI CALLABLE 30.10.2009 (Isin: XS0291606860) assimilabile a uno zero coupon con rimborso a scadenza a 102,5 per un rendimento su base annua, salvo il caso di default, del 10,3%

- A 74,05 un 3,5% di BANCA POP. EMILIA ROMAGNA FLOATER 15/05/2017 (Isin: XS0300345971) che paga cedole trimestrali pari ad euribor a 3 mesi + 0,35%. Acquistandolo a 74,05 facendo i conti della serva (100-74,05/8,25=3,15) posso dire che renderà, salvo il caso di default, Euribor a 3mesi +3,5%.

- A 24,098 un 1% di DEUTSCHE BANK ZC 15 ottobre 2026 in ITL (sì, avete letto bene non è un errore in Lire Italiane!) (Isin: DE0001342244) per un rendimento su base annua, salvo il caso di default, dell' 8,39%

- A 104,66 un 1% di DEUTSCHE TELEKOM 8% 15.06.10 in $ (Isin: US25156PAB94) che ha cedola semestrale dell'8,5% su base annua (la cedola originale è stata incrementata dello 0,5% per il calo del rating) per un rendimento sempre su base annua, salvo il caso di default, del 4,86%

- A 95 un 0,5% di IKB FIXED FLOATER 14.05.09 (Isin: XS0190818939) che pagherà a scadenza, salvo il caso di default, una cedola del 4,0022% per un rendimento su base annua pari al 29,01%

- A 78,117 un 2,5% di MEDIOBANCA EUROSTOXX50 15.02.2014 (Isin: XS0336285878) già spiegato tutto sopra e a questo prezzo rende un 6,1% lordo annuo più ?un biglietto della lotteria? se da qui al febbraio 2014 l'Eurostoxx dovesse risalire

- A 97,8423 un 1% di MERRILL LYNCH ZC 31.07.2009 (Isin: XS0305406547) uno zero coupon con rimborso a 104,5 e rendimento su base annua, salvo il caso di default, del 16%

- A 98,52 un 1% di UNICREDIT BORSE EUROPEE 05.04.2009 (Isin: IT0003632699) praticamente un pronti contro termine visto che, salvo il caso di default, verrà rimborsato tra meno di due mesi a 100 con un rendimento su base annua del 12,84%

rm@remomariani.com