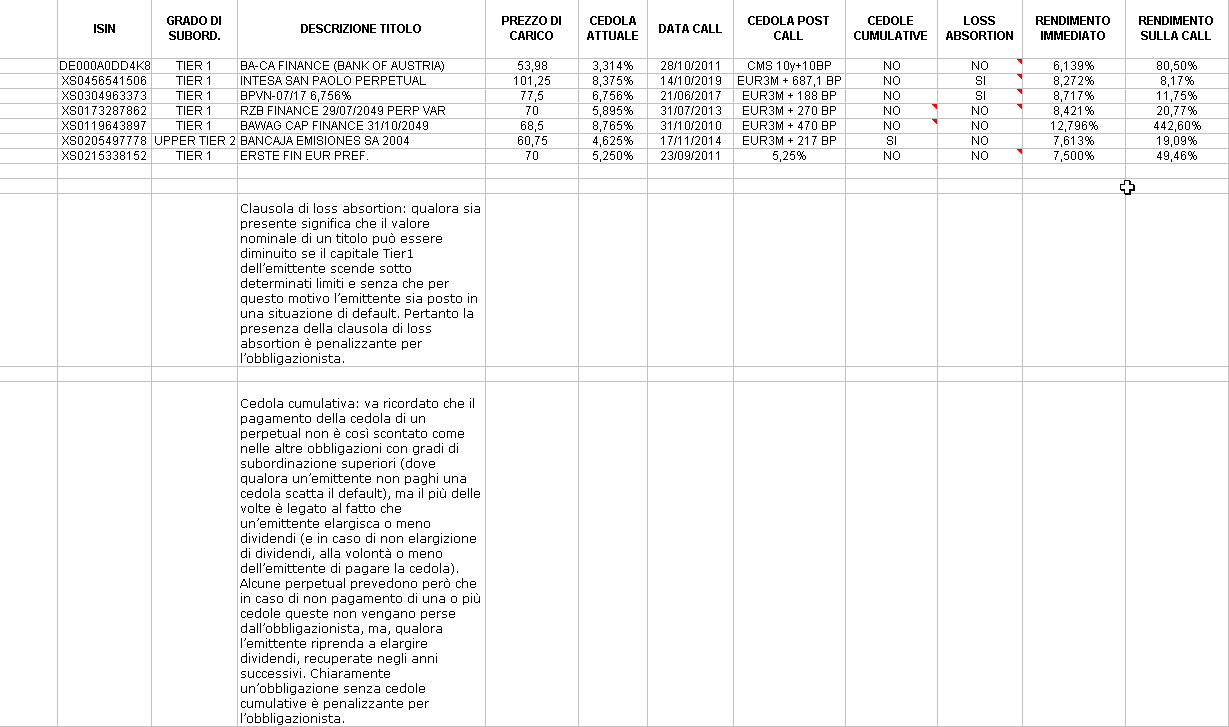

Qui sopra avete lo specchietto con le caratteristiche salienti delle obbligazioni perpetual da me acquistate lunedì.

A costo di sembrare noioso e ripetitivo

TENGO A RICORDARE CHE LE PERPETUAL NON SONO ASSOLUTAMENTE OBBLIGAZIONI NORMALI, BENSI' STRUMENTI ASSAI RISCHIOSI DOVE ESISTE SIA IL RISCHIO DI NON INCASSARE LE CEDOLE CHE QUELLO, IN CASO DI DEFAULT DELL'EMITTENTE, DI PERDERE TUTTO IL PROPRIO CAPITALE E PERTANTO SCONSIGLIO VIVAMENTE L'ACQUISTO DI QUESTI STRUMENTI AI MENO ESPERTI.

Insomma, sarebbe buona norma prima di acquistare un'obbligazione perpetual approfondire vari aspetti (loss absortion, cedole cumulative, cedola post-call, clausole di cancellazione/differimento cedole ecc.) leggendosi il prospetto informativo (quindi non fidatevi troppo delle informazioni che trovate nello specchietto e verificate di persona).

Ma cos'è cambiato da domenica sera su queste perpetual?

Semplicissimo, se prima gli operatori osservavano sia il rendimento a scadenza (Yield to maturity) che il rendimento sulla prima call (Yield to call) improvvisamente tutti hanno iniziato ad osservare praticamente solo il secondo.

E così via agli acquisti su tre tipi di perpetual:

· perpetual legate all'IRS a 10 anni a basso prezzo tipo BACA,

· perpetual con buon rendimento immediato (cedola/prezzo perpetual) e call più lontano possibile tipo INTESA 8,375% o BPVN 6,756%

· perpetual di emittenti con pedigree non eccezionale (BANCAJA, ERSTE, RAIFFESEN) con call tra il 2014 e il 2015 e rendimenti sulla call intorno al 20%

Ciò premesso alla luce di quanto emerso dalla riunione dei governatori delle banche centrali (che a novembre dovrà essere ratificato dai vari governi) io ho deciso di puntare un 7,5% del mio portafoglio su un'obbligazione (la Baca Bank of Austria controllata di Unicredit) che costa poco in valore assoluto e presenta anche un non disprezzabile cash yield (cedola/pmc) del 6,139%. Per quanto posso aver capito io la cosa peggiore che possa capitare (default a parte) è che questa obbligazione venga tenuta in vita fino al 2023 e comunque anche in questo caso non mi lamenterei più di tanto (mio calcolo spannometrico darebbe un 10% annuo…); mia personalissima impressione è che la cosa più probabile sia un'offerta tra 75 e 85 nel giro di 5 ? 6 anni.

Banca Intesa 8,375% ultima perpetual emessa dall'istituto lombardo ha una cedola assolutamente non disprezzabile e soprattutto un post-call (Eur3m+687,1%) che la rendeva anche prima delle decisioni del comitato come difficilmente prolungabile oltre il 2019. Difettuccio di questa obbligazione che ha quantitativo minimo 50000? nominali (stesso discorso per la BPVN).

BPVN leggesi oggi Banco Popolare ha una cedola annuale del 6,756% un rendimento fino alla call interessante del 11,75% e il difetto più grosso (un post call assai deboluccio di Eur3m+188bp) sembra non essere più di tanto un problema visto che tali strumenti dopo la call dovranno essere gradatamente tolti dal computo del Tier1 e pertanto sarà interesse della banca richiamarli.

Analogo il discorso sulle altre emissioni che presentano però call più ravvicinate, ma rendimenti sia sulla call che immediati nient'affatto disprezzabili.

Seppur attualmente in leggera perdita mantengo molto fiducioso anche le altre due perpetual targate Rothschild acquistate da tempo come già ebbi modo di dire in un'ottica ?pensionistica?.

rm@remomariani.com