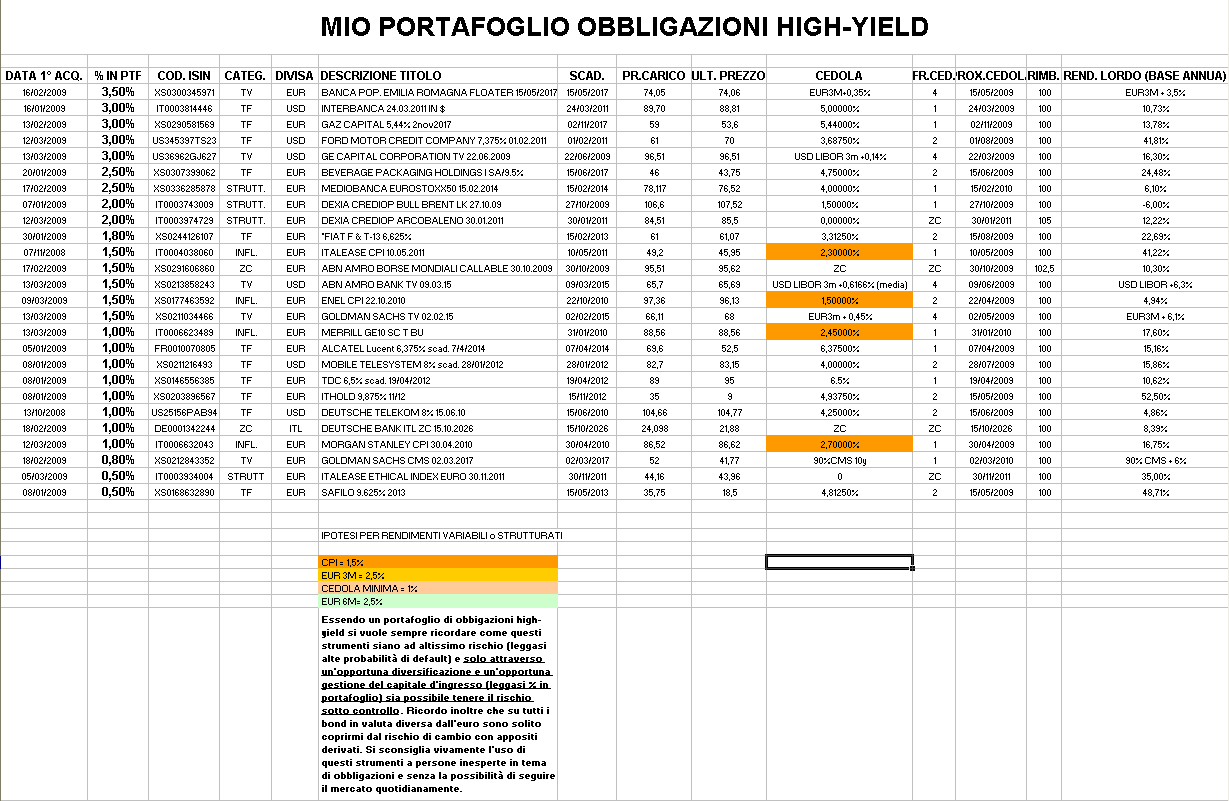

Settimana in cui, visto il rasserenarsi della situazione, ho preferito ritornare ad acquistare mentre sul lato vendite solo quattro alleggerimenti che però hanno garantito qualcosa di più di un tozzo di pane.

Vendite:

- A 91,4 tutte le GE CAPITAL UK FUNDING 4,75% 15.03.2011 acquistate a 80,6

- A 78.99 tutte le FORD MOTOR CREDIT COMPANY 7,875% 15.06.2010 acquistate a 62,01

- A 70 un 0,5% di FORD MOTOR CREDIT COMPANY 7,375% 01.02.2011 acquistate a 61

- A 82 tutte le DEXIA CREDIOP PANIERE DINAMICO 28.04.2011 acquistate a 79,18

Acquisti:

- A 96,51 un 3% di GE CAPITAL CORPORATION TV 22.06.2009 in $ (Isin: US36962GJ627) che paga cedole trimestrali pari a USD LIBOR a 3 mesi +0,14%. Ipotizzando un USDLIBOR a 3mesi del 1,3% abbiamo praticamente, salvo il caso di default, un pronti contro termine a poco più di 3 mesi al 16,3% annuo

- A 97,36 un 1,5% di ENEL CPI 22.10.2010 (Isin: XS0177463592) corrisponde, semestralmente, cedole variabili con un tasso su base annua pari al valore del CPI+1,5%. Sapendo che la prossima cedola che scadrà il 22 aprile sarà del 2,68395% ed ipotizzando le successive pari a 1,5% (ovvero CPI pari a 1,5% stando dalla parte dei bottoni) avremo un rendimento su base annua, salvo il caso di default, pari al 4,94%. Credo che piuttosto dei BOT allo 0,55% questa possa essere una valida alternativa…

- A 61 un 3,5% di FORD MOTOR CREDIT COMPANY 7,375% 01.02.2011 (Isin: US345397TS23) che paga cedole semestrali del 3,6875% per un rendimento su base annua, salvo il caso di default, del 41,81%

- A 84,51 un 2% di DEXIA CREDIOP ARCOBALENO 30.01.2011 (Isin: IT0003974729) che possiamo considerare uno zero coupon con rimborso a scadenza a 105 con un rendimento su base annua, salvo il caso di default, pari al 12,22%

- A 65,7 un 1,5% di ABN AMRO BANK TV 09.03.15 in $ (Isin: XS0213858243) che paga cedole trimestrali pari a USD LIBOR a 3 mesi +0,2% fino al 2010, poi USD LIBOR + 0,7%. Pertanto nell'ipotesi di portalo a scadenza avremo, salvo il caso di default un rendimento annuo pari ad USD Libor a 3 mesi + 6,3% circa

- A 66,11 un 1,5% di GOLDMAN SACHS TV 02.02.15 (Isin: XS0211034466) che paga cedole trimestrali pari a Euribor a 3 mesi +0,45%. Pertanto, salvo il caso di default, ci renderà Euribor a 3m + 6,1%

- A 86,52 un 1% di MORGAN STANLEY CPI 30.04.2010 (Isin: IT0006632043) che paga annualmente cedola pari a CPI + 1,2% ed ipotizzando CPI= 1,5% avremo un rendimento su base annua, salvo il caso di default, pari al 16,75%

- A 88,56 un 1% di MERRILL GE10 SC T BU (Isin: IT0006623489) che paga annualmente cedola pari a CPI + 0,95% e ipotizzando CPI= 1,5% avremo un rendimento su base annua, salvo il caso di default, pari al 17,6%

rm@remomariani.com