Il 14 settembre 2008 verrà ricordato sempre come la data del crack Lehman Brothers, io la ricordo invece per il fatto che, rientrato dalla vacanze, dopo 15 giorni di operatività sull'azionario per la prima volta dopo 7 anni di trading iniziai ad avvertire la paura di non farcela a poter andare avanti come trader.

Questo mestiere che era e rimane oggi l'unica fonte d'entrata per la mia famiglia e che tante gioie mi aveva regalato, improvvisamente mi fece sentire il peso di tutti i sui difetti e delle sue controindicazioni. Non posso certo nascondere le ansie di quei giorni, quasi mi fossero improvvisamente sparite le prospettive future e di aver pensato: e adesso alla veneranda età di 49 anni che faccio? Come spesso accade a noi italiani quando tocchiamo il fondo, gli stimoli aumentano, l'abnegazione raddoppia e insieme all'amico Chiapponi decidemmo di iniziare a scandagliare il settore obbligazionario, studiando 12 ore al giorno regolamenti, predisponendo fogli elettronici con il risultato che, grazie anche ad una buona dose di fortuna (e aggiungo io un pizzico di incoscienza) ci trovammo al posto giusto nel momento giusto poiché quando il mercato obbligazionario toccò i minimi noi fummo in grado di sfruttare pienamente la situazione.

Dal settembre scorso 10 mesi e mezzo di lavoro serrato, duro a volte faticoso, ma reso più sopportabile dall'aver formato un gruppo di lavoro prima con Chiapponi, poi con Chiapponi e Ciotti che ha creato sinergie grazie alle quali oggi il mercato spaventa sempre ma un po' meno.

E così parto per la vacanze stanchissimo, quasi sfinito, ma anche soddisfattissimo sia del lavoro svolto che dei risultati ottenuti in questi 10 mesi e mezzo. Siccome non è mai tutto oro quel che luccica, ho la sensazione che il mercato obbligazionario stia lentamente ma costantemente tornando alla normalità e che le opportunità colte in questi mesi stiano sempre più diminuendo. Prova ne sia che già negli ultimi due mesi il ?tozzo di pane? è diventato sempre più duro.

Da marzo in avanti ho ripreso anche a far trading sull'azionario (i risultati non sono neanche lontanamente paragonabili a quelli dell'obbligazionario, ma comunque tutto fa brodo…) privilegiando, come mia abitudine, i titoli più illiquidi.

Parto per le vacanze in Sardegna con tre titoli in portafoglio, a mio parere tuttora ben impostati, su cui comunque vada non perderò denari:

1. Long Isagro a 2,9875 venduto un 25% a 3,2975, un altro 25% a 3,65 stop-profit sul rimanente 50% chiusura daily < 3,65

2. Long La Doria a 1,55 venduto 1/3 a 1,778 e venduto un altro 1/3 a 1,9; stop-profit sull' 1/3 rimasto una chiusura daily < 1,7

3. Long Banco di Sardegna a 8,825 venduto un 25% a 10,15 stop-profit una chiusura daily < 9

Sull'azionario la sensazione che ho avuto negli ultimi tempi seguendo i movimenti nei book è che nel 2008 ci sia stata una vera e propria ecatombe di trader. Nei book non trovi più controparti (cosa che ha i suoi lati negativi, ma se hai un po' di esperienza anche i suoi lati positivi…) e ho la sensazione che al rientro dalle vacanze per il sottoscritto sarà il caso forse di trascurare un po' l'obbligazionario per dedicarmi maggiormente all'azionario intraday (l'esatto contrario dello scorso anno…).

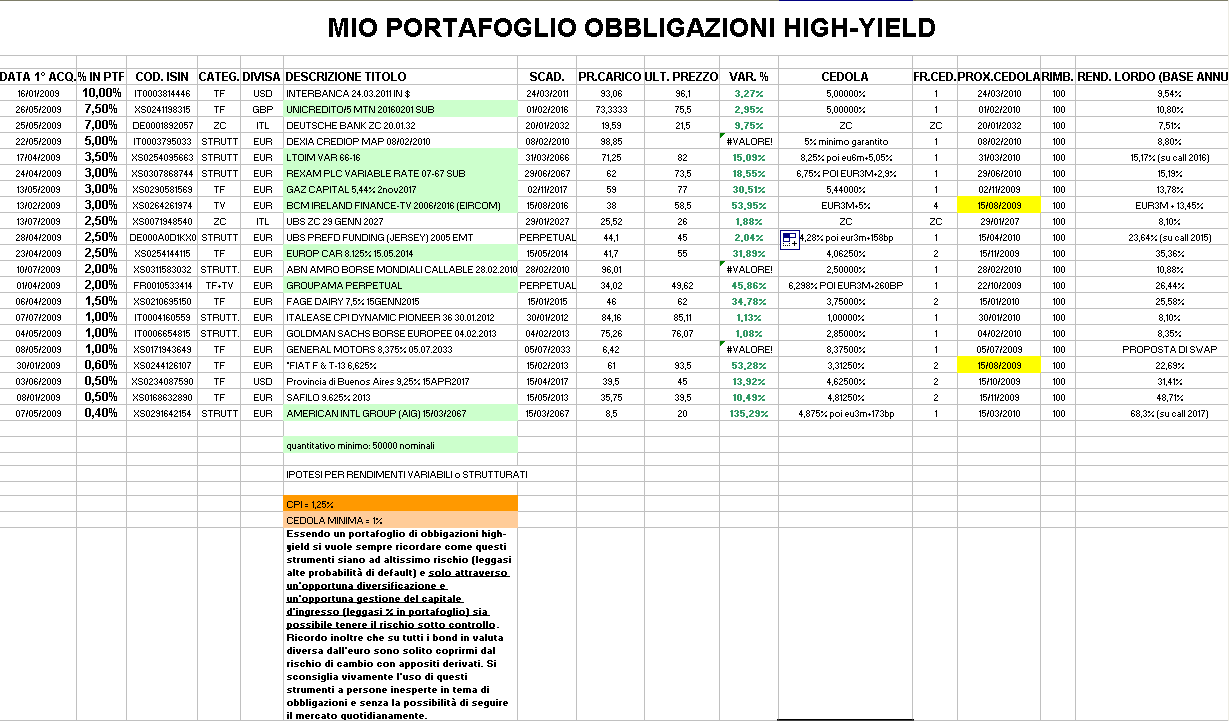

Nell'ultima settimana di lavoro sull'obbligazionario ho fatto pochi movimenti più che altro tesi ad allungare la duration di portafoglio con l'acquisto di due zero-coupon lunghi quali l'UBS 2027 e l'incremento della posizione su Deutsche Bank 2032 e la contemporanea vendita, ricavando comunque il tozzo di pane, di tutte le Ford a breve scadenza, delle Dexia Cece 2011 e delle Morgan GIU2013 per mantenere comunque un sufficiente grado di liquidità.

Vendite:

· Incassata cedola FAGE DAIRY 7.5% 01/15

· A 93,85 vendute tutte le DEXIA CREDIOP CECE 29/07/2011 in carico a 91,62

· A 99,44 tutte le FORD MOTOR CREDIT COMPANY 7,375% 28/10/2009 in carico a 98,7636

· A 84,83 tutte le MORGAN-ST-GN13 VAL AZ scad. 29/6/2013 in carico a 81

Acquisti:

· A 25,52 un 2,5% di UBS ZC 29.01.2027 in Lire Italiane (Isin:XS0071948540) per un rendimento annuo lordo a scadenza, salvo il caso di default, dell' 8,1%

· A 19,635 un altro 5% di DEUTSCHE BANK ZC 20.01.32 in Lire Italiane (Isin: DE0001892057) portando il mio prezzo medio di carico a 19,585 per un rendimento annuo lordo a scadenza, salvo il caso di default, del 7,51%

A tutti gli abbonati e agli altri redattori, i miei migliori auguri di buone vacanze e un arrivederci a dopo Ferragosto.