Situazione immutata sul mercato obbligazionario high-yield. Avrei potuto tranquillamente copia-incollare l'articolo della settimana scorsa che avrebbe continuato a rendere bene l'idea. Trovare rendimenti attraenti (rispetto a quelli di 15-20 giorni fa) è veramente complicato.

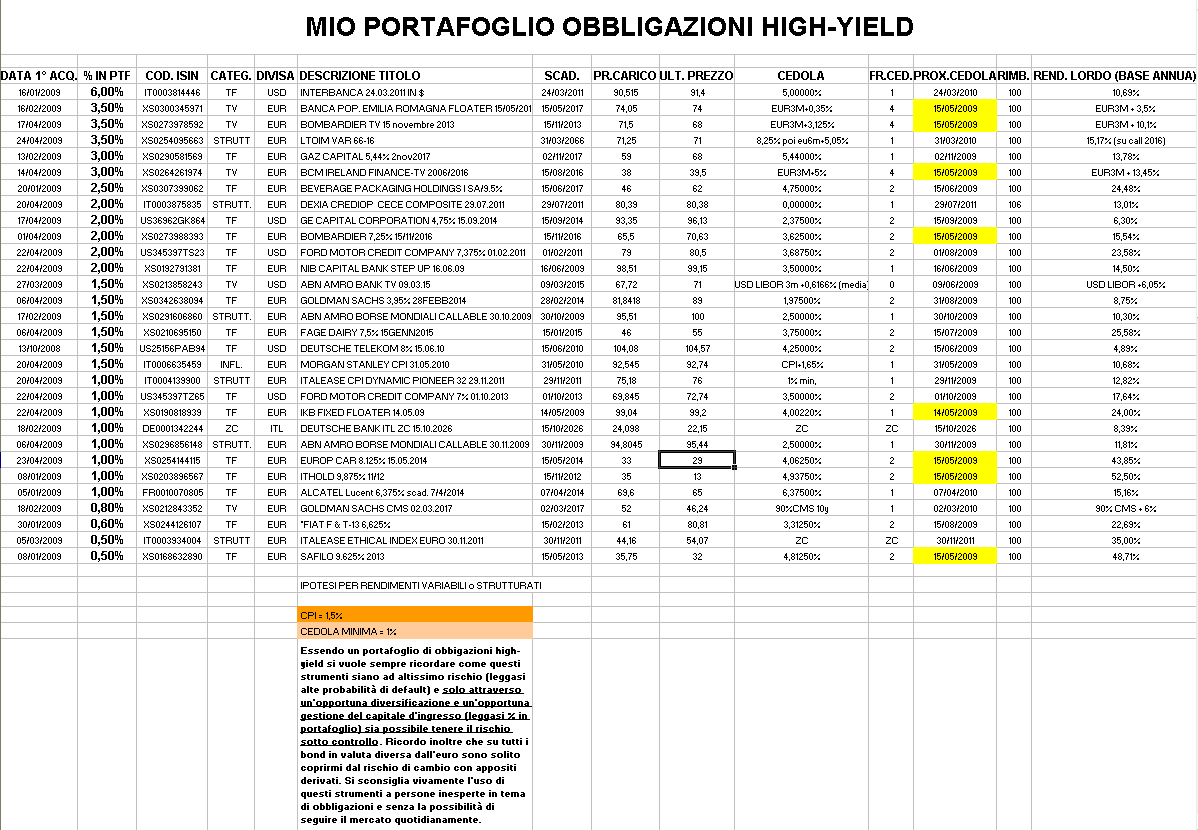

Io, come sempre, dove ho potuto ho portato a casa un tozzo di pane, mentre riguardo agli acquisti ho cercato di inserire qualche pronti contro-termine ?sexy? (Nib, Ikb), qualche scadenza lunga con cedola molto corposa (Lottomatica e BCM Ireland) e, in percentuali assai ridotte, qualche titolo rischiosissimo (EuropCar) con rendimenti elevatissimi.

Siamo comunque a un punto cruciale sul mercato obbligazionario. Personalmente, come direbbe il direttore e come si può ben vedere dal foglio excel, sono pieno come un ?ovetto? poiché ritengo che lo scenario più probabile sia una normalizzazione dei rendimenti e che dei rendimenti visti da settembre ad oggi potrebbe rimanere solo il vago ricordo di una clamorosa buy-opportunity.

Naturalmente sempre pronto a cambiare idea e a ridurre l'esposizione qualora non sia così…

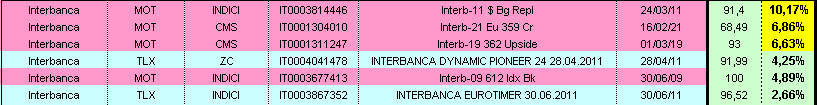

Infine devo una risposta a un gentile abbonato che mi chiede come mai una così decisa esposizione sul titolo INTERBANCA 24.03.2011 IN $ rispetto alle altre obbligazioni in portafoglio. Secondo me questa rimane una delle obbligazioni più sottovalutate del MOT, ma niente meglio dell' immagine qua sotto allegata può rispondere: quando un titolo (a mio parere solo perché in valuta diversa dall'euro) rende da 3,5 a 7,5 punti percentuali più degli altri dello stesso emittente si può derogare un pochino dalle regole!

Vendite:

- A 70,95 metà ABN AMRO BANK TV 09.03.15 in carico a 67,72

- A 89,5 metà Goldman Sachs 3,95% 28.02.2014 in carico a 81,8418

- A 80,24 tutte le DEXIA C-MZ12 SCALA R in carico a 73,49

- A 77,35 tutte le Italease CPI Dynamic Pioneer 34 28.12.2011 in carico a 71,8683

- A 86,15 tutte le MEDIOBANCA EUROSTOXX50 15.02.2014 in carico a 82,2

- A 96,5 tutte le TDC 6,5% scad. 19/04/2012 in carico a 89

- A 93 tutte le MOBILE TELESYSTEM 8% scad. 28/01/2012 in carico a 82,7

- A 87,24 tutte le Ford Motor Credit Company 7,875% 15.06.2010 in carico a 85,01

Acquisti:

- A 80,39 un 2% di DEXIA CREDIOP CECE COMPOSITE 29.07.2011 (Isin: IT0003875835) che a scadenza pagherà, salvo il caso di default, una cedola minima del 6% per un rendimento minimo lordo su base annua del 13,01%

- A 75,18 un 1% di ITALEASE CPI DYNAMIC PIONEER 32 29.11.2011 (Isin: IT0004139900) che, semplificando il regolamento, paga una cedola minima annuale dell'1% per un rendimento lordo annuo, salvo il caso di default, del 12,82%

- A 99,04 un 1% di IKB Fixed Floater 14.05.09 (Isin: XS0190818939) la scadenza è tra circa 20 giorni ed è un pronti contro termine, salvo il caso di default, a circa il 24% annuo

- A 98,51 un 2% di NIB CAPITAL BANK STEP UP 16.06.09 (Isin: XS0192791381) qui la scadenza è tra circa 50 giorni ed è un pronti contro termine, salvo il caso di default, a circa il 14,5% annuo

- A 33 un 1% di EUROP CAR 8.125% 15.05.2014 (Isin: XS0254144115) che pagherà, salvo il caso di default, cedole semestrali del 4,0625% per un rendimento annuo lordo del 43,85%

- A 40 un altro 1,5% di BCM IRELAND FINANCE-TV 2006/2016 (Isin: XS0264261974) portando il mio prezzo di carico a 38. Questo titolo paga cedole trimestrali pari a Euribor a 3 mesi +500bp per un rendimento lordo su base annua, salvo il caso di default, pari a Euribor a 3 mesi + 13,45%

- A 71,25 un 3,5% di LOTTOMATICA 2066 (Isin: XS0254095663). Questo titolo ha scadenza 31 marzo 2066, ma ha una call a 100 a partire dal 31 marzo 2016. Fino al 31 marzo 2016 pagherà, salvo il caso di default, una cedola annuale dell' 8,25% e misurando il rendimento nell'ipotesi di esercizio della call nel 2016, avremo un rendimento annuo lordo del 15,17%. Qualora nel 2016 da parte dell'emittente on venga esercitata la call, il titolo diventerà a tasso variabile pagando cedole semestrali pari ad Euribor a 6 mesi + 505bp.

- A 79 un 2% di Ford Motor Credit Company 7,375% 01.02.2011 in $ (Isin: US345397TS23) che paga cedole semestrali del 3,6875% per un rendimento annuo, salvo il caso di default, del 23,58%

- A 69,845 un 1% di FORD MOTOR CREDIT COMPANY 7% 01.10.2013 in $ (Isin: US345397TZ65) che paga cedole semestrali del 3,5% per un rendimento annuo, salvo il caso di default, del 17,64%

- A 92,545 un 1,5% di MORGAN STANLEY CPI 31.05.2010 (Isin: IT0006635459) che paga cedole annuali pari a CPI+1,65% ed ipotizzando CPI=1,5% avremo un rendimento lordo su base annua, salvo il caso di default, del 10,68%

rm@remomariani.com