La sensazione di cui parlavo la settimana scorsa si è ulteriormente rafforzata: è molto più difficile comprare ?bene? che vendere in guadagno.

Personalmente qualcosa ho alleggerito anche perché il suono del registratore di cassa è sempre una dolce melodia, ma cercando sempre di rimpiazzare il titolo venduto in portafoglio magari allungando leggermente la ?duration? media di portafoglio.

Da segnalare infine come venerdì i market maker abbiano considerevolmente alzato il denaro su due emittenti quali Morgan Stanley e Merril Lynch.

.

Vendite:

- Incassata cedola INTERBANCA 24.03.2011 IN $

- A 77,49 vendute tutte le FORD MOTOR CREDIT COMPANY 7,375% 01.02.2011 in carico a 61

- A 91 vendute tutte le MORGAN STANLEY CPI 30.04.2010 in carico a 86,52

- A 101,29 vendute tutte le MERRILL LYNCH ZC scad. 29.06.2009 in carico a 97,01

- A 88,99 vendute tutte le DEXIA CREDIOP ARCOBALENO 30.01.2011 in carico a 84,51

- A 72,13 vendute tutte le di ITALEASE DYNAMIC PIONEER 35 CALLABLE 30.01.2012 in carico a 65,01

Acquisti:

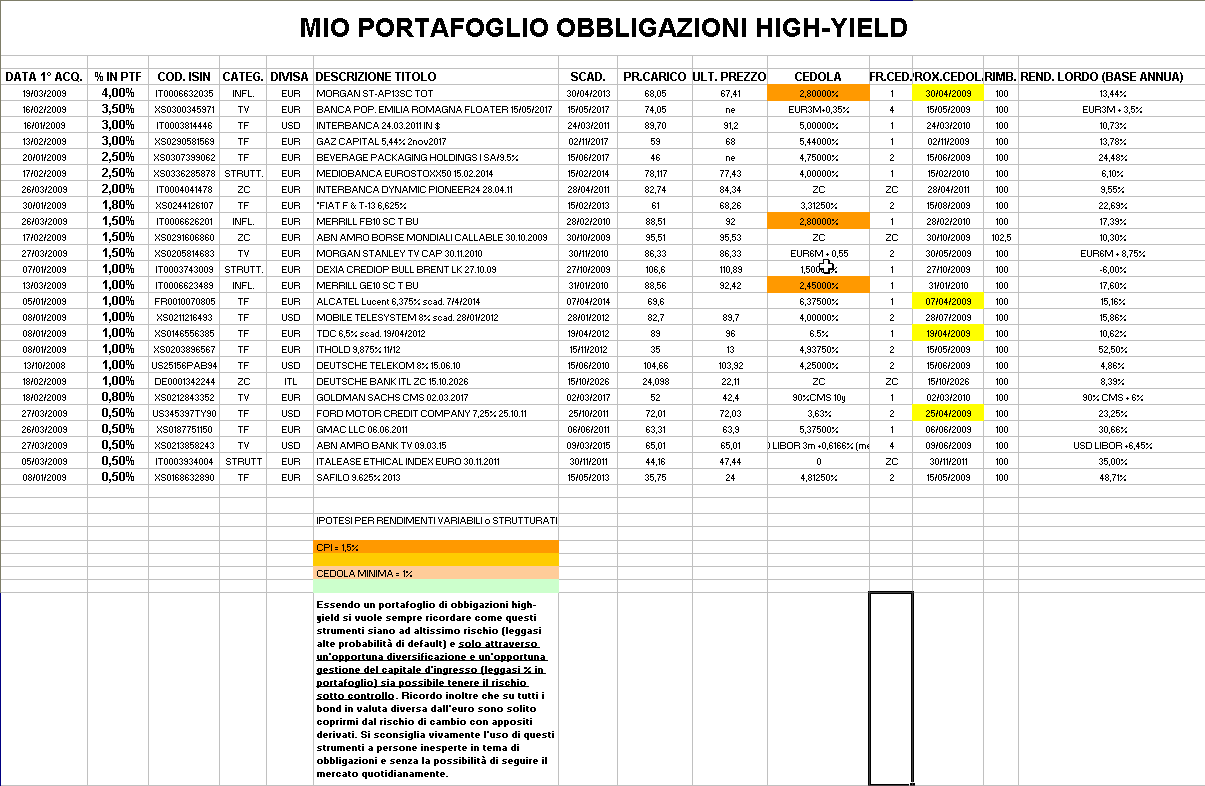

- A 72,01 un 0,5% di FORD MOTOR CREDIT COMPANY 7,25% 25.10.11 (Isin: US345397TY90) che paga semestralmente cedole del 3,625% per un rendimento, salvo il caso di default, su base annua del 23,25%

- A 88,51 un 1,5% di MERRILL FB10 SC T BU (Isin: IT0006626201) che paga annualmente cedole pari a CPI (da dicembre 2008 a dicembre 2009) + 1,3% ed ipotizzando CPI=1,5% avremo, salvo il caso di default, un rendimento annuo del 17,39%

- A 69,23 un altro 2% di MORGAN ST-AP13SC TOT (Isin: IT0006632035) portando il prezzo di carico a 68,05 che prevede il pagamento di cedole annuali pari a CPI + 1,3% ed ipotizzando CPI = 1,5% avremo un rendimento su base annua, salvo il caso di default, pari al 13,44%

- A 86,33 un 1,5% di MORGAN STANLEY TV CAP 30NOV2010 (Isin: XS0205814683) che paga cedole semestrali pari ad Euribor a 6 mesi + 0,55% e pertanto avrà un rendimento, salvo il caso di default, pari ad Euribor a 6 mesi + 8,75%

- A 65,01 uno 0,5% di ABN AMBRO TV 09marzo2015 in $ (Isin: XS0213858243) che paga cedole trimestrali pari a USD LIBOR a 3 mesi +0,2% fino al 2010, poi USD LIBOR + 0,7%. Pertanto nell'ipotesi di portalo a scadenza avremo, salvo il caso di default un rendimento annuo pari ad USD Libor a 3 mesi + 6,45% circa

- A 63,31 uno 0,5% di GMAC LLC 06.06.2011 (Isin: XS0187751150) che paga cedole fisse annuali del 5,375% per un rendimento, salvo il caso di default, su base annua del 30,66%

- A 82,74 un 2% di INTERBANCA DYNAMIC PIONEER24 28.04.11 (Isin: IT0004041478) considerandolo uno zero coupon che rimborserà 100 a scadenza avrà un rendimento, salvo il caso di default, su base annua del 9,55%

rm@remomariani.com