Ultime due settimane double-face sul mercato obbligazionario high-yield: a una prima ottava caratterizzata da una noia mortale e record negativo di eseguiti seguono cinque giorni ?assai divertenti? con un numero di eseguiti giornaliero simile a quello dell'ultimo trimestre 2008.

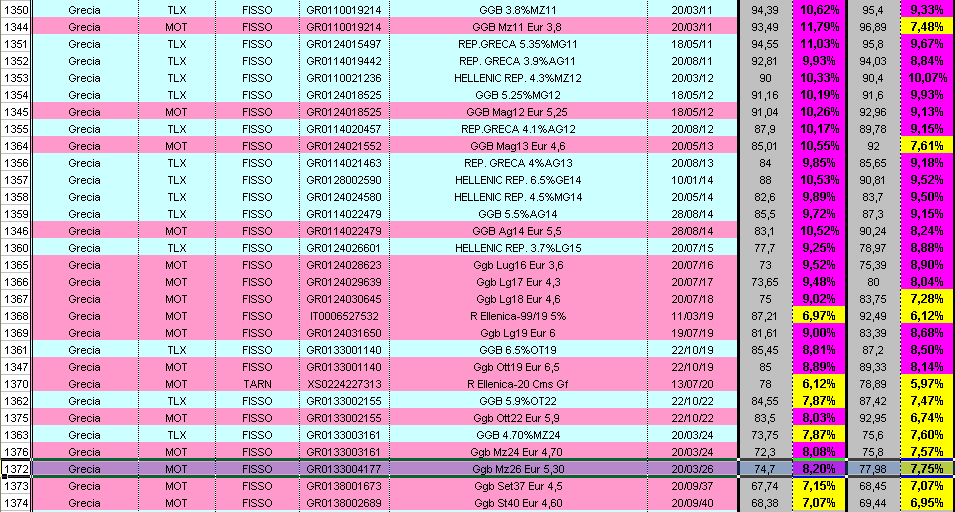

A dare il via a tutto ciò prima il caso Goldman e poi il caso Grecia. Chi segue questa rubrica sa perfettamente che il sottoscritto, nonostante a ciofeche non si faccia mai mancare niente, fino ad oggi si è sempre tenuto a distanza dalle obbligazioni elleniche. Motivo di questa scelta è che ho sempre ritenuto che il rapporto rischio/rendimento non fosse ottimale. Quando sentivo parlare di un 6-7% per un'emittente che di fatto ha truccato conti e bilanci non solo non mi eccitavo, ma proprio non lo prendevo nemmeno in considerazione (soprattutto quando trovavo discreti corporate con rendimenti decisamente superiori).

Giovedì questa situazione è improvvisamente mutata e i rendimenti delle obbligazioni greche hanno decisamente superato (soprattutto le corte) il 10% di rendimento annuo. Come sempre capita in questi casi gli interrogativi che mi pongo non è quale obbligazione comprare ma:

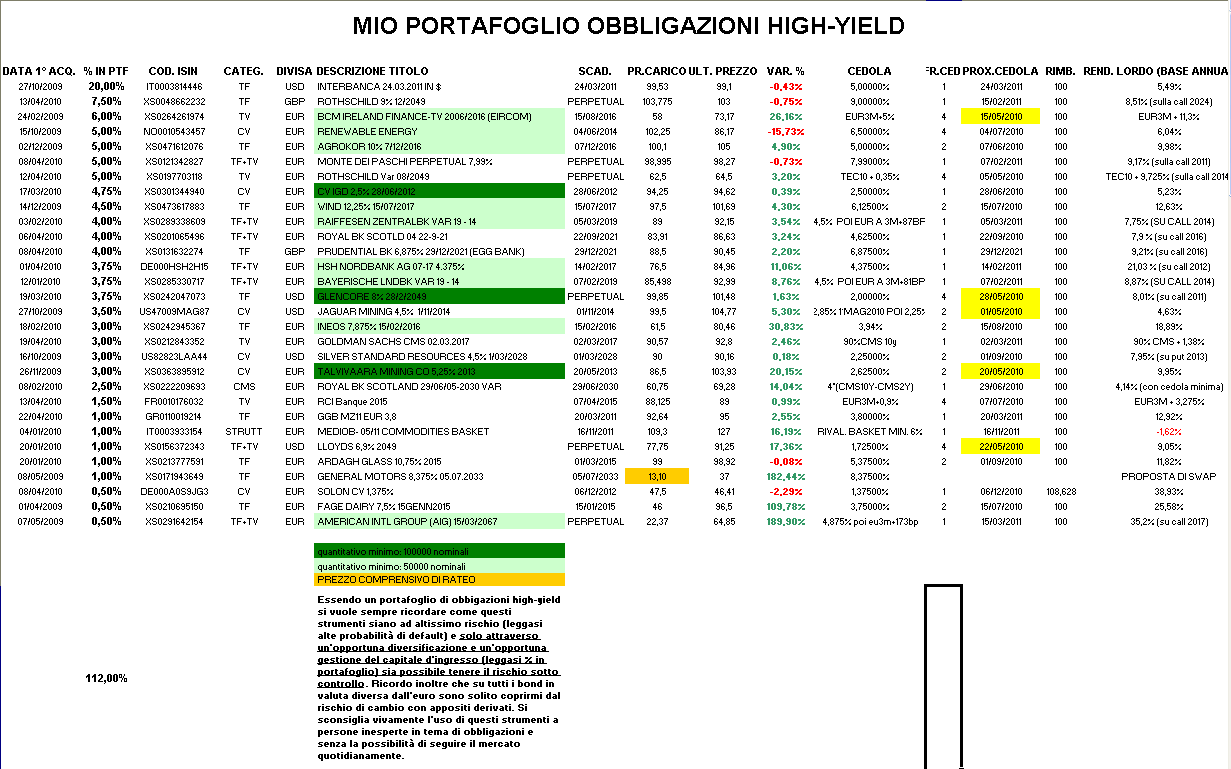

Per ora io ho fatto come quello che arriva in spiaggia e mette il ditino del piede nell'acqua per capire se la temperatura è di suo gradimento e ho acquistato solo un 1% del mio portafoglio a un rendimento annuo del 12,92% con scadenza marzo 2011.

Grecia a parte ho la sensazione che con l'articolo di oggi si concluda un ciclo sull'obbligazionario high-yield.

Il portafoglio da me creato da settembre 2008 ad oggi in questo anno e mezzo, oggi necessita di molta meno manutenzione e, a parte qualche ?cambio di cavallo? sempre possibile, lavorando già parzialmente con i soldi a prestito, i margini di manovra non sono molti. La mia previsione è che se prima intervenivo quasi settimanalmente sul portafoglio, d'ora in avanti (ripeto ancora Grecia a parte) dovrei modificarlo solo una o due volte al mese. Dal portafoglio sono spariti o quasi i titoli dell'EuroTLX e del MOT (unici superstiti la mitica Mediobanca Commodities arrivata a 127, ma tuttora sottovalutata, la Goldman 2017 comprata lunedì scorso sul sell-off di qualcuno che si è spaventato per le notizie provenienti da oltre oceano e la Grecia Marzo 2011) mercati sui quali mantengo un'operatività intraday che comunque, soprattutto in quest'ultima settimana, il suo tozzo pane lo regala.

In queste ultime settimane sono uscito dalla convertibile Sopaf incamerando una perdita di circa il 16% (come da articolo tempestivamente caricato sul sito martedì e visto che ieri ha fatto segnare il minimo storico a 42,1 io continuo a sentire una forte puzza di bruciato…), da ISS 2016 (+17,63% senza contare il flusso cedolare in circa 7 mesi) e da entrambe le Italease che avevo in portafoglio riuscendo così a portare a casa il tozzo di pane (riguardo queste Italease un buon padre di famiglia può continuare a mantenerle tranquillamente, ma io cercavo qualcosa che rendesse di più per più tempo).

A livello di acquisti, a parte le entrate speculative su Goldman Sachs 2017 sulle svendite di lunedì e su GGB MZ11 EUR 3,8, ho cercato di allungare la duration di portafoglio con un occhio al ?pedigree? dell'emittente e così ho puntato su due perpetual Rothschild (però entrambe non sono Tier1) che, a mio modesto avviso, mi sembravano correttamente prezzate (o comunque non sopravvalutate) di cui una a tasso fisso in sterline con cedola elevata e l'altra a tasso variabile in euro con una call nel 2014. A queste ho aggiunto una RCI Banque (legata alla casa automobilistica Renault) a tasso variabile che ha un pizzico di appeal speculativo poiché potrebbe venire richiamata anticipatamente.

VENDITE:

- A 103,51 tutte le ISS FUNDING 8.875% scad. 15/05/2016 in carico a 88

- A 98,72 tutte le ITALEASE BORSE ASIATICHE 28.02.2011 in carico a 97,96

- A 97,45 tutte le ITALEASE CPI DYNAMIC PIONEER 36 30.01.2012 in carico a 94,62

- A 57 tutte le convertibili SOPAF in carico a 67,72

ACQUISTI:

- A 103,775 un 7,5% di ROTH 9% 12/2049 in GBP (Isin: XS0048662232). Questa obbligazione perpetual Rothschild emessa nel lontano 1994 stacca annualmente ogni 15 febbraio una cedola del 9%. Essendo una perpetual l'emittente, in caso di non pagamento dei dividendi, potrebbe differire il pagamento di una cedola (cosa finora non successa) e non è richiamabile dall'emittente fino al 2024 se non a una particolarissima condizione assolutamente premiante per uno che l'avesse in carico al mio prezzo. Il cosiddetto YTC (Yield to call= rendimento fino alla call) è di circa 8,51%

- A 62,5 un 5% di ROTH Var 08/2049 (Isin: XS0197703118) con una call il 5/8/2014 e che paga cedole trimestrali pari all'indice TEC10 + 35bp. L'ultima cedola pagata il 5 febbraio 2010 è stata del 3,87%. L'indice TEC 10 è legato al rendimento del Traesury a 10 anni attualmente al 3,38% con un cap (cedola massima pagabile) al 9%. Questa perpetual in euro emessa da Rothschild è una Upper Tier 2 e come l'altra potrebbe differire il pagamento di una cedola. L'idea di fondo dietro l'acquisto di questa perpetual è di avere un rendimento comunque decente e indicizzato (che in caso di salita dei tassi non sarebbe affatto male) nel caso non venga richiamata. Qualora venisse richiamata nell'estate 2014 il rendimento diventerebbe stellare, ma non mi faccio illusioni.

- A 88,125 un 1,5% di RCI Banque 2015 (Isin: FR0010176032). Questa obbligazione paga trimestralmente una cedola pari a Euribor a 3m + 90bp. Da segnalare che da qui in avanti ad ogni stacco cedolare l'emittente ha la facoltà di rimborsarla anticipatamente a 100. In caso non ci sia questo richiamo avremo un rendimento a scadenza, salvo il caso di default, pari a Euribor a 3mesi + 3,275%

- A 90,57 un 3% di GOLDMAN SACHS CMS 02.03.2017 (Isin: XS0212843352). Questa obbligazione paga cedole annuali pari al 90% del CMS a 10 anni e pertanto, salvo il caso di default, avremo un rendimento annuo lordo a scadenza pari a 90CMS10Y+ 1,38%.

- A 92,64 un 1% di GGB MZ11 EUR 3,8 (Isin:GR0110019214 ). Questa obbligazione pagherà, salvo il caso di default della Grecia, una cedola del 3,8% il 20/03/2011 per un rendimento annuo lordo del 12,92%.

rm@remomariani.com