Piano Bar di Virginio Frigieri

Si apre un'ottava da seguire con interesse…

Elezioni Americane, riunione della Fed e chiusura dell'anno fiscale per i fondi USA…

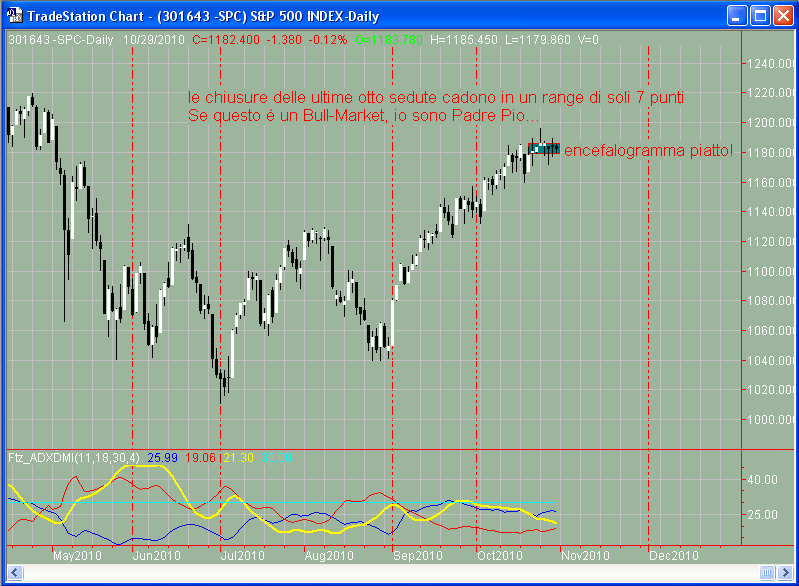

Il clima di attesa ormai è palpabile; basta osservare il grafico dell'S&P500 per vedere che le ultime otto sedute si sono chiuse in un range di soli 7 punti da 1178 a 1185 punti.

Praticamente encefalogramma piatto.

Dopo le elezioni di martedì prossimo, parlerà Ben Bernake e per l'occasione si dovrebbero conoscere i dettagli del così detto QE2 e alla fine della prossima settimana i fondi di investimento USA, chiuderanno l'anno fiscale 2010. Entro la metà del mese credo che capiremo finalmente cosa vuole fare il mercato nei prossimi 5-6 mesi.

Nel frattempo io continuo a incontrare più dati negativi che positivi, ma probabilmente sarò sfortunato… Qualche numero, perché a pubblicare grafici marchiati da copyright, non vorrei procurare grattacapi al direttore, per vedere che:

Il DSI Daily Sentiment Index al 14 di Aprile, 8 sedute prima del picco dava questi dati:

Media Mobile a 1 gg 92,0%

? ? ? 5 gg 88,4%

? ? ?10 gg 85,7%

? ? ? 30gg 80,0%

Lo stesso indice al 18 di ottobre, 5 sedute prima del recente massimo su S&P500 dava questi dati:

Media Mobile a 1 gg 93,0%

? ? ? 5 gg 91,0%

? ? ?10 gg 88,1%

? ? ? 30gg 83,0%

La solita domandina alla Bellosta: se tutti sono orami rialzisti e pieni come ovetti , chi compra?

Se invece analizziamo gli A/D su titoli e volumi:

Come si vede abbastanza bene qua sopra, al mercato sembrerebbe mancare quella combustione interna necessaria per sostenere la corsa a nuovi massimi; poi magari fra una settimana cambia tutto, ma per ora non ci facciamo certo prendere dalla fregola di entrare a tutti i costi.

Ma se i grafici e l'Analisi Tecnica contano fino a mezzogiorno, è guardando quanto avviene nel mondo e nell'economia reale che i dubbi aumentano rapidamente di fronte ad una situazione che definire complessa è un eufemismo.

E' dall'inizio di quest'anno che cerchiamo di far capire ai lettori quanto sarà importante capire se si esce da questa crisi in deflazione , in inflazione o entrambi gli scenari con una sequenza deflattiva all'inizio ed inflattiva dopo.

Ma il trascorrere di questi mesi non ha portato a semplificare il quadro … anzi!

Ad Aprile si è cominciato a parlare di rallentamento della ripresa, elegante francesismo per dire che la ripresa non c'è, visto che le stime di crescita fatte alla fine del 2009 non erano certamente stratosferiche. Il tasso di inflazione di pareggio statunitense calcolato sul mercato obbligazionario dei titoli a cinque anni che nella fase iniziale dell'anno si era riportato vicino al 2,5%, da aprile a settembre è andato flettendo fino a sfiorare 1,5% e rimbalzare attorno ad 1,7-1,8%. Questo sembrerebbe quindi allontanare e rendere poco probabile lo scenario inflazionistico.

Un altro elemento di preoccupazione viene dal versante europeo, dove l'aggregato monetario ampio (il così detto M3) nonostante la BCE continui a mantenere i tassi invariati a livello molto basso, ha praticamente smesso di crescere e resta spiattellato in prossimità dello zero o poco più come un anno fa. In buona sostanza il discorso è che nonostante la BCE metta a disposizione liquidità ad un prezzo conveniente non c'è nessuno disposto ad investire un becco di un quattrino, per cui la domanda latita e i vari soggetti economici, rimandano le spese in vista (o nella speranza) di una diminuzione dei prezzi. Questo è tipico di una schema deflazionistico, non inflazionistico.

Il tutto avviene in un contesto dove tolta la Germania (che è l'unica a mostrare segnali di ripresa reale dell'economia) , gli altri paesi dell'eurozona (in particolari quelli dell'Europa meridionale) devono fare i conti con montagne di debito pubblico che iniziano a preoccupare.

Chiamati a soccorrere le proprie banche all'inizio della crisi, quando si rischiava una reazione a catena di default, i Governi hanno stanziato somme ingenti per stimolare la congiuntura, e il sistema bancario è stato salvato, ma adesso sia al pubblico che al privato, per evitare di ricreare bolle esplosive in futuro, viene richiesto di rientrare e di ridurre i propri debiti per evitare che alla lunga diventino insostenibili. Si stanno dunque adottando misure severe per punire i Governi con politiche troppo lassiste, e sul fronte dei privati si arriva alla disdetta di linee di credito precedentemente concesse e all'eliminazione di proroghe sui prestiti ipotecari. Queste cose ovviamente paralizzano la domanda e tolgono ossigeno alla crescita.

Ipotizzando uno scenario di deflazione perdurante, si avrebbe tuttavia un aumento del valore del denaro e una diminuzione di fatturati e salari. Questo farebbe accelerare la spirale deflazionistica.

Nel caso di una ripresa congiunturale, al contrario, le banche centrali dovrebbero aumentare i tassi

Ma questo remerebbe contro le banche stesse che avendo debiti elevati andrebbero in crisi. Ma anche gli stati, e le aziende con tassi più alti da pagare, con un debito già elevato ora, aumenterebbero il rischio di inadempienza , aumentando il rischio di veder soffocare la ripresa sul nascere. Teniamo poi presente che l'elevato debito degli stati è stato accumulato in un periodo di tassi molto bassi rispetto ai tassi a cui eravamo abituati negli anni '80 e '90. Paesi come Grecia, Spagna e la stessa Italia, potrebbero trovarsi veramente a mal partito di fronte ad una accelerazione improvvisa dei tassi di interesse. Insomma il quadro da qualsiasi angolazione lo si osservi risulta sempre più inestricabile e nessuna delle tre possibili soluzioni (crescita, inflazione, o risparmio) pare priva di problemi. Un crescita talmente alta che superi il debito pare difficile negli Stati Uniti dove circa il 73% del PIL deriva dai consumi e l'indebitamente è elevato tanto a livello pubblico quanto a livello privato e dove nonostante per fine anno ci si attenda un dato vicino al 3%, si registra fiacca sia nel settore immobiliare che nel commercio al consumo, al punto da indurre la FED a sostenere l'economia con il varo di un secondo pacchetto di stimoli (il QE2); molto inferiori a questi numeri, sono i numeri dei paesi dell'eurozona, ed infine la stessa Cina rispetto agli anni precedenti, sta ultimamente frenando nel tentativo di evitare un surriscaldamento del proprio mercato immobiliare e in generale dell'inflazione.

Con la strada dell'inflazione a bischero sciolto, i prezzi salirebbero penalizzando coloro che hanno accumulato patrimoni liquidi, mentre si avvantaggerebbero i debitori tanto pubblici che privati; ma una politica monetaria così espansiva rischierebbe di alimentare nuove bolle. Inoltre per liquidare il debito pubblico tramite l'inflazione, bisognerebbe che gli acquirenti di Titoli di Stato continuassero a credere in un percorso di stabilità accontentandosi di interessi modesti sulle emissioni del Governo, per cui ufficialmente i governi non ammetteranno mai di cullare simili progetti. Ad ogni modo è probabile che dal 2011 le banche centrali riprenderanno a tirare la corda dei tassi.

L'ultima possibilità (più dolorosa) rimane la strada virtuosa della riduzione di spesa e del risparmio e contemporaneamente un incremento delle entrate. In questa direzione si stanno ormai muovendo soprattutto i governi dell'eurozona escluso la Germania, e non passa ormai giorno senza che qualcuno non annunci un nuovo piano di risparmi.

Se la situazione non precipiterà da qua a fine anno, sicuramente nel 2011 molti stati si troveranno a percorrere una strada stretta ai cui bordi troviamo la deflazione da un lato e l'inflazione dall'altro mentre le banche centrali cominceranno probabilmente ad alzare gradualmente i tassi. Solo che negli Stati Uniti la ripresa sarà sostenuta dai consumi e finanziata col debito, mentre per la vecchia Europa si dovrà tirare maggiormente la cinghia dal momento che saranno in vigore misure di austerity con salari e stipendi reali, pressoché immobili.

Insomma qualunque ipotesi si provi a fare, alla prova dei pro e dei contro, soluzioni semplici a basso prezzo non se ne vedono e la fine di questa crisi nell'economia reale è ancora lontana… molto lontana! Poi le borse come sempre andranno dove gli pare.

alla prossima.

L’autore del presente articolo è iscritto all’Ordine dei Giornalisti e non detiene gli strumenti oggetto delle sue analisi.

Il nostro giornale rispetta la Carta dei Doveri dell’Informazione Economica clicca qui >>