Piano Bar di Virginio Frigieri

Quadro tecnico, ora più complicato…

Il recente breakout dei massimi di aprile, apre diversi scenari ed il quadro tecnico si complica un po'.

Infatti se i massimi di aprile non possono più rappresentare l'apice dell' onda v allora quei massimi diventano per forza i massimi di un onda A di un ABC che è ancora in corso e solo alla fine della C, potrà eventualmente iniziare la famigerata onda w ribassista. Oggi cerchiamo quindi di vedere come si potranno sviluppare le onde nei prossimi mesi. Si ipotizzano tre scenari:

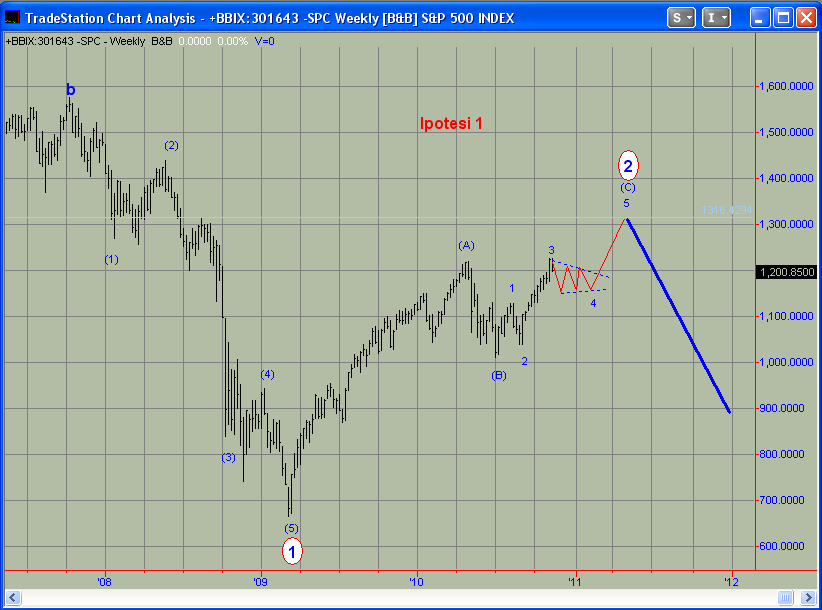

Scenario 1:

Nello scenario soprastante si ipotizza che i massimi di una settimana fa rappresentino il massimo di onda 3 di ( C) che nelle prossime settimane (da qua a Natale) si sviluppi una quarta a triangolo (abcde) e per finire che da Gennaio a Marzo-Aprile si sviluppi l'onda 5 che completa la ( C) ed implicitamente l'onda v ; il target dovrebbe essere l'area 1300 di S&P500 o forse (ma meno probabile) anche 1400.

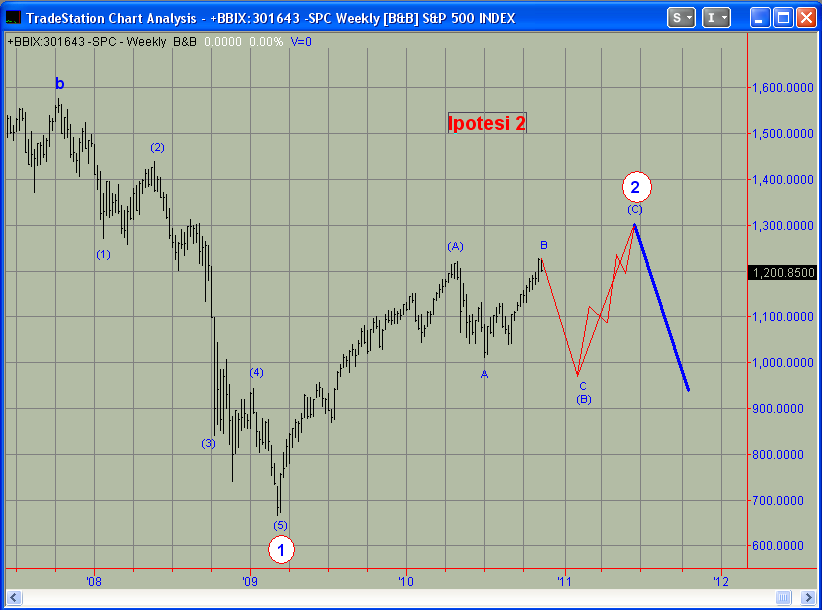

Scenario 2 :

Lo Scenario 2 presuppone invece che l'onda (B) di v sia ancora in corso e che la ( C) inizi più avanti. In questo caso la correzione che ci aspetterebbe nelle prossime settimane sarebbe un po' più sostenuta rispetta al triangolo ipotizzato nello scenario 1, ma dopo avemmo comunque una ( C) che porterebbe a concludere l'onda v a primavera con gli stessi target dello scenario 1.

Scenario 3:

In quest'ultimo scenario invece si ipotizza che il massimo di otto giorni fa abbia di fatto già concluso la ( C) e che di fatto si sia già all'inizio della famosa onda w.

Questa ipotesi sicuramente meno attesa dal mercato avrebbe comunque un suo fascino. Sicuramente appaiono un po' piccole e sproporzionate le onde 4 e 5 rispetto alla estensione della 3; però pur non essendo da manuale, i guru di Elliott Wave International fanno sapere che non violerebbe comunque le linee guida di Elliott.

A questo punto bisogna seguire gli eventi e vedere quale delle tre strade varrà imboccata.

Alcuni mi chiedono se in una situazione ancora altalenante come questa, non sia più conveniente ripiegare sui cari vecchi Spread andando lunghi su uno/due settori dell'indice europeo molto forti e shortando allo stesso tempo uno/due settori fra i più deboli per pari importo.

La risposta è abbastanza semplice visto che gli spread servono proprio ad assumere una posizione neutra rispetto alla direzione del mercato; sicchè di fatto non esiste una stagione migliore o peggiore per usare gli spread; gli spread possono essere usati sempre e funzioneranno sempre, purchè esista tra la posizione long e quella short una correlazione abbastanza forte e una differenza ampia di forza relativa.

L'unica difficoltà a volerlo fare con gli indici settoriali dell'indice europeo è che gli ETF per andare lunghi ci sono tutti e con più di un'emittente, mentre i corrispondenti etf short esistono solo su una parte di essi.

Ho riepilogato in una tabella i due strumenti (long e short dove esistono) sull'indice DJEuStoxx600 e i suoi settori:

Settoriali DJStoxx600

Codice Isin

Settoriali DJStoxx600 SHORT

Codice Isin

Db X-Trackers Stoxx 600 Etf

LU0328475792

Lyxor Etf Stoxx Europe 600 Daily Short

FR0010589101

Lyxor Etf Stoxx Eu 600 Automobiles&Parts

FR0010344630

Lyxor Etf Stx Eu600 Automobile Daily Sht

FR0010916759

Lyxor Etf Stoxx Eu 600 Banks

FR0010345371

Db X-Trackers Stoxx600 Banks Short Daily

LU0322249037

Lyxor Etf Stoxx Eu 600 Basic Resources

FR0010345389

Db X-Trackers Stx600 Basresour Sht Daily

LU0412624354

Lyxor Etf Stoxx Eu 600 Chemicals

FR0010345470

Lyxor Etf Stoxx Eu 600 Construct&Materials

FR0010345504

Lyxor Etf Stoxx Eu 600 Financial Services

FR0010345363

Lyxor Etf Stoxx Eu 600 Food&Beverage

FR0010344861

Lyxor Etf Stoxx Eu 600 Healthcare

L’autore del presente articolo è iscritto all’Ordine dei Giornalisti e non detiene gli strumenti oggetto delle sue analisi.

Il nostro giornale rispetta la Carta dei Doveri dell’Informazione Economica clicca qui >>

Informativa metodo clicca qui >>