Piano Bar di Virginio Frigieri

Inflazione o Deflazione?: that is the question!

E' un periodo difficile per tutti, per i mercati che vagano come zombie , per chi scrive news-letter, e report per chi fa trasmissioni radiofoniche o televisive su borse ed economia e per gli stessi lettori che alla fine restano disorientati e non sanno dove sbattere la testa.

Ci sono ancora molti ottimisti in giro che non demordono; alla lunga anche l'eccesso di ottimismo può diventare una malattia pericolosa che impedisce una corretta valutazione dei rischi e dei pericoli, ma questo è un discorso che meriterebbe un capitolo a parte perchè si va nel campo della psicologia delle masse e della socionomica. Come ho spiegato negli articoli precedenti con i continui interventi di governi e banche centrali, gli attacchi della speculazione ribassista vengono rallentati dando la sensazione che le economie mondiali e le borse si stiano normalizzando; in realtà se si gratta un po' la crosta superficiale, vediamo che sotto l'attività vulcanica, è tutt'altro che terminata. L'apparente stabilizzazione è stata pagata a caro prezzo e per rilanciare l'economia reale sono state messe in moto le rotative in ogni angolo del pianeta e si sono varati grandi piani anticrisi finanziandoli in grande stile. Per l'anno fiscale in corso la Casa Bianca stima un deficit di 1560 miliardi di dollari contro i 1420 dell'anno appena passato. I governi vogliono far credere ai loro concittadini e alle opinioni pubbliche che a lungo termine, la montagna di debiti potrà essere abbattuta. Allora ci sono due situazioni da considerare: se ci credono davvero, allora c'è da dubitare della competenza di questi signori in fatto di economia e finanza; se invece non ci credono e ce la raccontano per continuare a menare il can per l'aia nella difesa oltranzista dei loro privilegi, allora è da mettere in dubbio la loro sincerità e onestà intellettuale e poiché sappiamo bene quanto il passo dalla menzogna alla truffa sia breve… tirate voi le somme.

La reale pericolosità della situazione che si sta creando sotto ai nostri occhi, mentre si auspicano (diffidate sempre da chiunque pronunci questa parola… chi auspica al 99% è un ciocca piatti) fantomatiche riprese, torini, torelli e torroni lascio a voi la scelta, l'ha ben spiegata recentemente il vice direttore dell'FMI John Lipsky spiegando che entro il 2014, il livello di indebitamento totale dei paesi del G7 (escluso Germania e Canada) raggiungerà e probabilmente supererà il 100% del PIL, mentre già alla fine di quest'anno il livello di indebitamento dei paesi industrializzati tornerà ai livelli del primo dopoguerra (1950). La via migliore per fronteggiare il problema sarebbe quello di una forte crescita economica (aumentando il pil il rapporto risulterebbe meno negativo). Invece accade esattamente l'opposto, ovvero l'unica cosa che cresce è la miseria.

Cresce la disoccupazione, crescono gli sfratti di chi non riesce più a pagare nemmeno l'affitto di casa, cresce la spesa per sanità e pensioni. Le altre strade possibili sono un ritorno dell'inflazione a due cifre con affamamento dei ceti sociali più deboli (dipendenti e pensionati) e probabili, quanto a questo punto inevitabili, disordini sociali, oppure la bancarotta di Stato per vari paesi.

Va però detto che a tutt'oggi non ci sono segnali preoccupanti sul fronte dell'inflazione, anzi nel breve periodo se uno dovesse scommettere un caffè si teme più per uno scenario deflazionistico che inflazionistico. Ricordiamo che il Giappone ha vissuto dal 1990 per almeno 16 anni in uno scenario deflazionistico ed è uno scenario terribile perché con prezzi che calano i consumatori tendono a rinviare i loro acquisti, ritenendo che il bene che oggi costa 100 domani potrò comprarlo a 99 e posdomani probabilmente a 98. Solo che il calo della domanda che ne consegue, tenderà ulteriormente a deprimere i prezzi, per cui si entra in una spirale difficile da spezzare. Se invece ci spostiamo sul lungo termine, allora la maggioranza degli esperti teme di più lo scenario inflazionistico. Ad alimentare le ragioni di questo schieramento è soprattutto l'esplosione dei deficit dei budget. Alcuni economisti di Deutsche Bank hanno prodotto uno studio intitolato ?Indebitamenteo statale nel 2020? ed il quadro che ne emerge è che in molti paesi industrializzati, l'attuale politica fiscale e l'indebitamento statale non sono più sostenibili e che senza drastici adeguamenti della spesa e/o delle entrate; nei prossimi anni, diversi paesi diventeranno insolventi e si arriva addirittura a pronosticare un debito pari al 133% del PIL nel 2020. In questo scenario, il debito dei paesi industrializzati emergenti, preoccupa di meno sia perché l'indebitamento statale è molto minore a quello dei maggiori paesi industrializzati e sia perchè questi paesi possono contare su una crescita economica abbastanza vigorosa, per cui alla fine della fiera non ci dovrebbero essere problemi a ridurre i debiti dal 46% del PIL 2010 al 35% del PIL 2020 senza aumentare la pressione fiscale.

Questo sembra dunque essere il nodo cruciale per capire cosa converrà fare in futuro. Inflazione o deflazione? That is the question!.

Se persisteranno le spinte deflazionistiche con una crescita economica debole come quella a cui assistiamo in questi mesi, allora si scatenerà la corsa al ribasso e alla svalutazione, e ciascun paese farà ciò che può , pur di accaparrarsi un fetta di torta a scapito magari del paese confinante. La definitiva rottura dell'unione monetaria europea innescata magari da una Germania che notte tempo abbandona la nave dell'euro e ritorna in quattro e quattr'otto al marco fungerebbe da sigillo a questa strada. Ci sono comunque gruppi di lavoro che stanno valutando i pro e i contro di questi scenari anche se ufficialmente sentirete sempre e solo smentite; peraltro la vicina Svizzera avrebbe discreti vantaggi dal ritorno del forte marco ai suoi confini. Con un euro ridotto a carta straccia anche il Dollaro USA e il Renmibi cinese, ritornerebbero in grande spolvero come ?porti sicuri?. I mercati azionari soffrirebbero mentre vivrebbero una sorta di seconda giovinezza i mercati obbligazionari.

Insomma è un quadro complicato dove aspettative di breve e lungo termine incrociano i mercati valutari, obbligazionari e azionari con risultati differenti a seconda che si vada verso uno scenario di deflazione o di inflazione permanente, o in uno scenario misto dove potrebbe prevalere l'aspetto deflazionistico nel breve e quello inflazionistico sul lungo.

In questo scenario incredibilmente complesso con stati che varano manovre di ben altre dimensioni, assistiamo allo spettacolo quasi surreale di presidenti di Regioni italiane , pronti a pararsi il culo e a mettere le mani avanti dichiarando che saranno costretti a tagliare i servizi sociali… Evidentemente non c'è peggior sordo di chi non vuol sentire e comincio sinceramente a chiedermi quanto tempo dovrà passare prima che la pazienza degli italiani passi il limite e vengano a buttarvi fuori dagli uffici con spranghe e bastoni!

Provo a spiegarvelo in italiano: cari presidenti di regione, se avete meno soldi non dovete correre a tagliare i servizi sociali… Ammesso e non concesso che siate capaci di fare il mestiere per cui siete stati eletti, voi dovete tagliare le spese e gli sprechi… dimagrire… mandare a casa quell'esercito di consulenti che si ingrassano coi nostri soldi , ridimensionare, gli organici non rimpiazzando quelli che vanno in pensione etc. etc…

Se poi invece non siete capaci … pazienza, fate un gesto di dignità … dimettetevi, andate a casa , compratevi un lotto di terra e coltivatela! Punto e a capo.

Stendo poi un velo pietoso sulle proposte uscite meno di un mese fa al congresso della CGIL come quella di assumere subito 400.000 persone nel pubblico impiego, perchè qua siamo veramente al delirio.

Terminata la panoramica generale passiamo ad una carrellata sui nostri amati grafici:

L'immagine sopra mostra come La Cina per prima ha segnato i massimi ad agosto dello scorso anno e poi ha iniziato a declinare. All'inizio del 2010 tocca i massimi anche l'indice delle commodity e comincia a declinare, quindi a distanza ravvicinata uno dopo l'altro toccano il massimo e cominciano a correggere nell'ordine Euro Stoxx50, Dow Jones Ind e DowJones Composite con conseguente ritorno della volatilità sopra 30.

A questo punto c'è il recente doppio minimo, di cui tutti hanno parlato… ok siamo d'accordo.

Poiche né il sottoscritto né nessun'altro può pretendere di avere la verità in tasca, l'unica valutazione che ha un senso logico in questi casi è quella di cercare di stare sul lato alto delle probabilità e da lì giocarsi la partita.

Ora personalmente, se il doppio minimo fosse stato sul minimo di marzo 2009, gli avrei data una valenza di un certo peso, ma un doppio minimo sui minimi di febbraio… bah… non mi pare, francamente, un muro insormontabile.

Per contro se la vediamo dal lato dei ribassisti, da oltre un anno, abbiamo adottato un certo tipo di conteggio e finora quel conteggio non è stato confutato e marcia che è una bellezza.

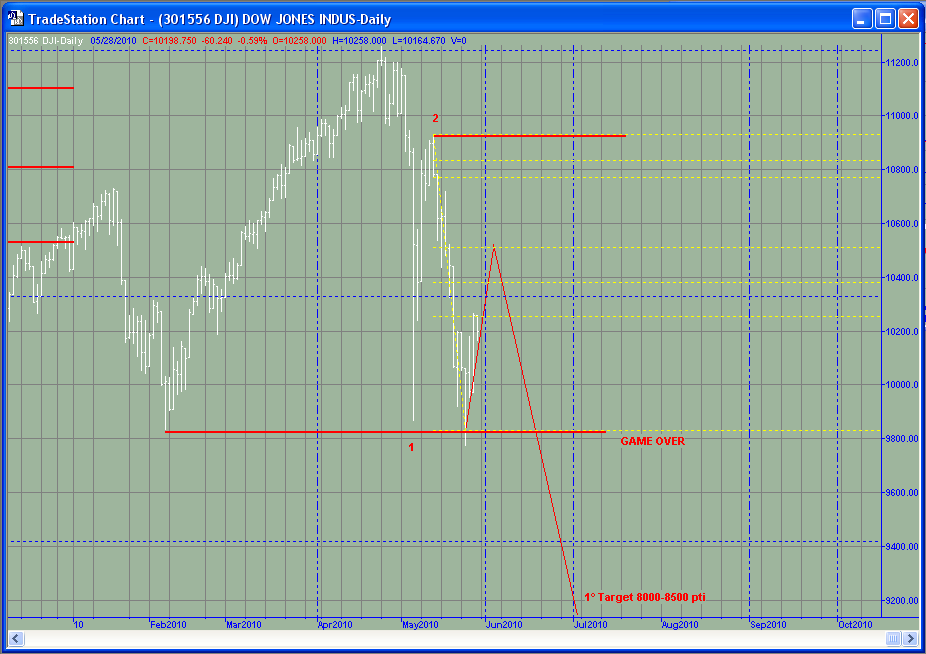

Se osserviamo il grafico qua sopra, l'unica cosa che potrà rimettere in discussione il quadro ribassista a prescindere dal doppio minimo è la rottura al rialzo del punto segnato come punto 2 vale a dire quota 10.920 di DowJones e fra la prospettiva di una rottura al ribasso del doppio minimo e quella di una rottura al rialzo di quota 10.920, io per ora vedo più semplice la prima.

Chiarito questo, premetto che un primo viggetto al ribasso me lo sono già fatto quando l'indice arrivato a quota 10.920, è ritornato attorno a 10750, per chiudere la posizione dopo che, fatto il doppio minimo, l'indice ha rimbalzato a 10.200. E adesso aspettiamo solo di vedere nelle prossime sedute dove va a terminare il rimbalzetto per riposizionarci. L'ideale sarebbe che prima di riprendere a scendere, il rimbalzo si riportasse in area 10.400/10.500, ma poi ovviamente non si può avere tutto nella vita!.

La prossima onda dovrebbe essere più lunga e violenta della 1° e portare l'indice almeno in area 8000-8500 per cui barra a dritta e pedalare.

Concludendo:

- Stiamo lontano da azioni su singoli titoli se non per shortarli ad esempio con i mini-future short e shortiamo direttamente gli indici ogni volta che ve ne sia l'opportunità

- Teniamoci ben strette(che non vi venga voglia di vendere) le once d'argento e le sterline d'oro.

- Scambiamo un po' di euro con altre valute (franchi svizzeri, corone norvegesi, dollari australiani)

- Se avete ripostigli sicuri, potete tenere anche un pò di liquidità in casa, in azienda, in campagna (non tutto in banca)

- Se avete portafogli obbligazionari pesanti, riducete il carico tenendo le scadenze più brevi e ricordatevi che in borsa si sale con le scale e si scende con l'ascensore. Se arriva lo scrollo e il panico, a liquidare 50 posizioni serve un tempo x a liquidarne 10/12 molto meno.

- Cominciate a dubitare anche della vostra granitica certezza sui titoli di stato, magari non scappando, ma preferendo scadenze brevi (da tre mesi a un anno max) rispetto a quelle lunghe (BTP decennali); oppure preferite titoli di stato tedeschi o austriaci anche a scapito di rendimenti più bassi, perche lo ripeto ancora: da qua al 2012, non conta guadagnare, ma conta SALVAGUARDARE il CAPITALE e come ha detto recentemente Warren Buffet a chi gli chiedeva due consigli per operare sui mercati finanziari:

regola n.1 ? cerca di non perdere soldi

regola n.2 ? ricordati della regola n.1

· Infine alla larga da seconde case, terze case, e dentro a terreni agricoli o qualche ettaro di bosco in zone sperdute dei nostri appennini , abbandonate da Dio e dagli uomini.

alla prossima

L’autore del presente articolo è iscritto all’Ordine dei Giornalisti e non detiene gli strumenti oggetto delle sue analisi.

Il nostro giornale rispetta la Carta dei Doveri dell’Informazione Economica clicca qui >>