Piano Bar di Virginio Frigieri

Il bear market durerà diversi anni

Nel laboratorio di mago Merlino fra tortuose serpentine di vetro, copiosi e densi fumi colorati, escono precipitando a terra e formando una densa coltre che rende il pavimento invisibile dando la strana sensazione di camminare sospesi nel vuoto; ad una parete due enormi camini alimentano il fuoco sotto nere caldere di rame; il borbottio di bollenti e magiche misture preparate secondo antiche ricette scritte su polverosi quanto antichi libri di pergamena, rendono l'atmosfera sinistra. A cottura terminata, basteranno poche gocce della magica pozione per svelare il destino dei mercati finanziari…

Ma attenzione, solo gli iniziati a queste oscure pratiche possono coglierne il senso e il significato…

E i gran maestri sono rimasti pochissimi…; l'avvento dei computer ha mandato perse queste tecniche arcaiche; oggi si pratica il trading meccanico e nuove religioni stanno rimpiazzando le vecchie con la complicità di corrotti direttori di report e news letter, che per ?trenta denari? hanno rinnegato la fede dei loro padri ed oggi predicano l'analisi tecnica ?moderna?, mentre il trading quantitativo imperversa promettendo il nirvana di indici a stratosferiche quote , tanto alte che per stare lassù devi avere le bombole d'ossigeno altrimenti manco puoi respirare!

In questo nuovo mondo che avanza, il vecchio Merlin Frigieri (sopra in una foto di una comica parodia di Camelot), non può che ritirarsi fra i suoi alambicchi, coi suoi libri di Fibonacci, e di Elliott , con i quadrati magici di Gann ed altri numeri magici che tolgono il sonno e fare quello che ha sempre fatto perché alla fine è bene che ciascuno faccia quello che sa fare.

Chiusa la parentesi tra fiaba e leggenda della mitica Camelot, spezziamo subito qualche femore e qualche tibia agli incurabili ottimisti, per dire che i numeri magici e l'analisi mistica proiettano la fine dell'attuale bear-market tra marzo e giugno del 2016 !. Ci dicono poi che quello che vedremo in questo periodo, nessuno l'ha mai visto nemmeno nel '29, ma la situazione non precipiterà domattina, perché la speranza nell'animo umano è sempre l'ultimo sentimento a morire. Ci vorranno ancora 16/18 mesi in cui continueremo a sentire economisti che ci dicono che il peggio è passato e i mercati che continueranno a fare nuovi minimi. Poi dal 2012 quando anche le ultime speranze se ne saranno andate avremo la capitolazione ed infine la disperazione.

Ma per arrivare a questa conclusione dobbiamo fare un viaggetto nel passato:

Prima di partire metto subito il Dow Jones, tanto per dimostrare agli scettici che il rimbalzo di onda 2 , tanto per cambiare si è fermato a 11.245 pti di Dow Jones che corrisponde esattamente al ritracciamento del 61,8% di Fibonacci della precedente onda 1.

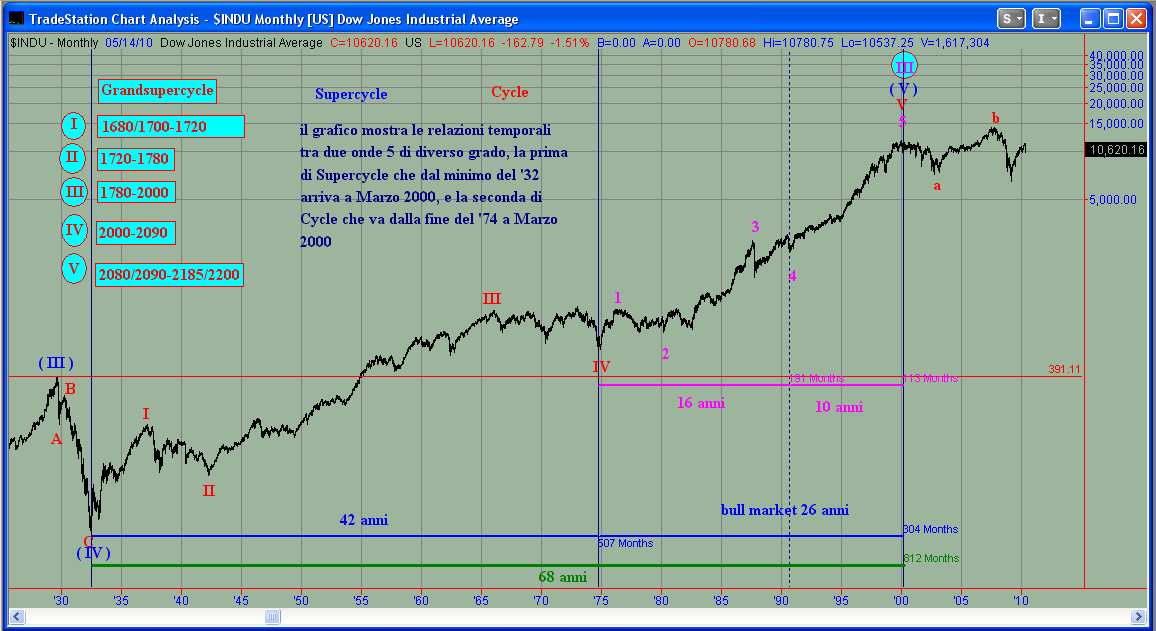

Per non andare a scomodare vecchi grafici di Precther che mostrano il Grandsupercycle a partire dal 1700 (fine ?600 inizio ?700), vi mostro il DowJones monthly dal 1925 (questo comincia ad essere un periodo abbastanza lungo e soprattutto i dati da quel momento sono registrati ed ufficiali, mentre nel 1700 sono ricostruzioni complesse e stimate.)

In alto a sinistra ho riportato i periodi indicativi delle cinque onde di grandsupercycle, stimando la IV e la V che purtroppo non potrò veder terminate per una mera questione anagrafica.

Il grafico di cui sopra ha permesso per la prima volta nella storia di raffrontare su dati certi due onde uguali di grado diverso e soprattutto di grado elevato.

Per l'esattezza possiamo calcolare e determinare i rapporti e le relazioni tra l'onda V di cycle che si è sviluppata da dicembre 1974 a marzo 2000, (lasciate stare se il DowJones il massimo lo fece a gennaio, ma l'SP500 e quasi tutti gli altri indici del mondo terminarono la III di grandsupercycle a marzo 2000) e l'onda (V) di Supercycle che va dal 1932 a marzo 2000, terminando la III di grandsupercycle.

Se non si ha la pretesa di spaccare il capello in due, su un periodo di quasi 70 anni, possiamo cominciare a fare due conti (TS8 ci aiuta evidenziando in piccolo, accanto ad ogni linea orizzontale il numero di mesi coinvolti). Precther ha fatto i calcoli contando i giorni di ciascun periodo e il calcolo viene anche più preciso. Ma siccome a noi interessa la sostanza più che la precisione maniacale, cominciamo:

l'onda V di cycle ha impiegato 191 mesi per fare le prime 4 onde e 113 mesi per completare la quinta finale per un totale di 304 mesi.

191 / 12 = 15,91 che possiamo senz'altro arrotondare a 16 anni

113 / 12 = 9,416 che con licenza poetica arrotondiamo a 10 anni per un totale di 16+10=26 anni.

Adesso ripetiamo il calcolo con la 5° di Supercycle (1932-2000).

L'onda ha impiegato 507 mesi per sviluppare le prime quattro onde e 304 mesi (191+113) per sviluppare la sua 5° onda.

507 / 12 = 42,25 che possiamo arrotondare a 42 anni

304 / 12 = 25,33 che con licenza poetica arrotondiamo a 26 anni

Già dividendo i numeri ottenuti per 2 c'è da restare piacevolmente stupiti (o spiacevolmente per gli scettici):

Sia che si usino i numeri della serie di Fibonacci sia che si prendano gli anni così come sono, non cambia nulla perché noi consideriamo i ratio.

La V di cycle si è sviluppata in 26 anni e i suoi primi 4 movimenti sono durati 16 anni contro i 10 dell'onda 5: 10 / 16 = 0,62 e 16 /10 = 1,60 (siamo sempre lì nei dintorni)

Analogamente se rapportiamo i 42 anni serviti allo sviluppo dei primi 4 movimenti della III di grandsupercycle ai 26 dell'onda V …

Abbiamo: 26 / 42 = 0,619 e 42 / 26 = 1,615

In altri termini se consideriamo 1 il periodo di 68 anni della durata dell'onda (V) di supercycle della III di grandsupercycle…

L'ultimo movimento impulsivo al rialzo (quello dell'onda V di cycle) vale 0,382 e i prima 4 movimenti pesano 0,618.

Stessa cosa se esaminiamo gli ultimi 26 anni dell'onda V di cycle e diciamo che sia 1, abbiamo 0,618 per la formazione dei primi 4 movimenti e 0,382 per l'ultimo movimento impulsivo rappresentato dalla 5 di grado primary.

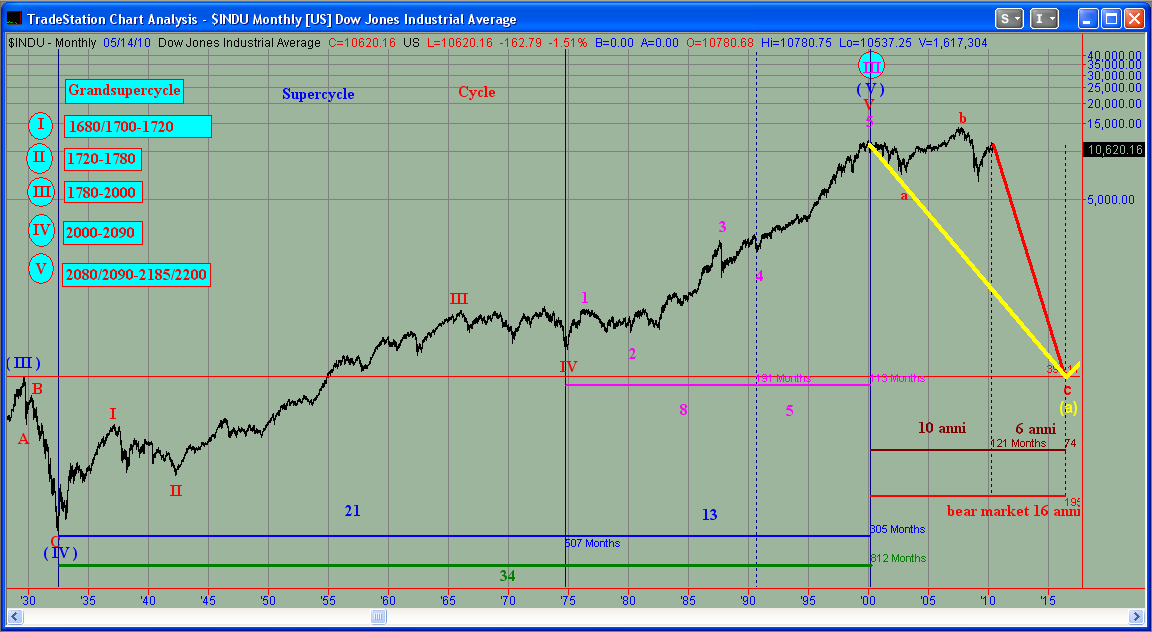

Se ora si sposta l'analisi sulla IV di grandsupercycle, sappiamo dagli esperti più accreditati di Elliott (Precther &C) che non svilupperà una ABC canonico ma un triangolo simmetrico distributivo che alla fine deborderà in un formazione ABCDE e alla fine giro al rialzo per la V di grandsupercycle

che comincerà verso la fine del secolo.

Avendo l'onda 2 della (a) in corso, superato il massimo della III di grandsupercycle, sappiamo che la (a) non darà luogo alle 5 onde canoniche con cui si risolve solitamente un'onda (a), ma si svilupperà in tre sole onde abc.

Poiché la a e la b sono terminate e i primi 2 movimenti della c in formazione hanno rispazzolato il price space percorso da queste due (la 1 ha appena infranto il minimo della a), possiamo assumere di 10 anni il movimento distributivo e considerare che tutto il potenziale espansivo ribassista si scateni nei restanti tre movimenti della c in corso:

A questo punto bisognerebbe che la c, durasse altri 6 anni.

A quel punto avremo una (a) durata complessivamente 16 anni e fatto 1 questo tempo avremmo distribuzione per 10 anni pari al 61,8% della durata totale ed un fortissimo movimento impulsivo al ribasso per il restante 38,2% del tempo. Inoltre il rapporto tra i 68 anni della quinta di supercycle e i 16 della (a) di IV darebbe un bel 4,25 (assai vicino al magico 4,236).

Quindi riassumendo:

A sostegno di questa ipotesi naturalmente ci sono svariate ragioni sia di natura tecnica che socionomica che sarebbe lungo dibattere su questo articolo, ma che si possono trovare nelle pubblicazioni e nei libri (purtroppo quasi tutti in inglese) di Prechter. www.elliottwave.com

Sull'unico libro tradotto in Italia (La Teoria delle Onde di Elliott del 1978 in tempi non sospetti) a pagina 66, Frost e Precther identificano una linea guida importante nella formazione delle Onde di Elliott : ?la nostra analisi di sequenze di onde di piccolo ordine degli ultimi vent'anni convalida ulteriormente l'asserzione che la limitazione usuale di un qualsiasi mercato orso, è l'area di lavoro della quarta onda precedente di grado inferiore, in particolar modo quando il mercato orso in questione è esso stesso in un'onda 4.?

Se osserviamo il grafico sopra, è esattamente la situazione attuale, e questo significa che il segmento rosso che ho tracciato e volutamente fermato a 381 in corrispondenza del massimo del 1929, sarebbe in realtà solo il punto di minima in cui potrà terminare la IV di Grandsypercycle.

Nella peggiore delle ipotesi si potrebbe scender a 41 punti o su uno dei punti intermedi sotto riportati:

Questo a livello terroristico può bastare…

rimane un unico dubbio su questi target in quanto andando indietro in questo modo non si tiene conto dell'inflazione degli ultimi 80 anni.

Al di là di questo, il timore che quando il DowJones perderà di nuovo quota 10.000 sia destinato a restare a 4 cifre per molti anni è un timore molto forte.

La verità come al solito la scopriremo solo vivendo.

alla prossima

&nb

L’autore del presente articolo è iscritto all’Ordine dei Giornalisti e non detiene gli strumenti oggetto delle sue analisi.

Il nostro giornale rispetta la Carta dei Doveri dell’Informazione Economica clicca qui >>

Informativa metodo clicca qui >>