Piano Bar di Virginio Frigieri

Bumba, Bumba!…

Mentre sulle italiche cronache , imperversa il bunga bunga, oltreoceano la FED mette in onda il bumba bumba rovesciando sul mercato un'altra vagonata di dollari (droga) nella speranza che possa servire a corroborare la ripresa economica.

Ce la farà Ben Bernake? Voci autorevoli come l'FMI esprimono più di una perplessità in merito; venerdi scorso anche il governatore del Texas non ha esitato a bollare il QE2 come una sorta di patto col diavolo, dichiarando che questa ulteriore iniezione di liquidità creerà inflazione, e aumento dei prezzi , ma in cambio non creerà nuovi posti di lavoro.

Cosa dire? Io non sono né un economista né un esperto di massimi sistemi, per cui mi limito a prendere atto che i massimi di aprile sono stati rotti, e per poco o per tanto non lo so, ma adesso bisogna ragionare da rialzisti.

Una cosa è certà: i cittadini americani sono talmente indebitati, che immaginare che questi possano continuare a farlo in modo indefesso, per quanto con tassi di interesse prossimi allo zero, non è facile. Il buon senso prima o poi finisce per prevalere e prima di caricarsi di nuovo debito sulle spalle uno normale cerca se può di ridimensionare le dimensioni del buco cha già.

Insomma io non sono un economista, ma se guardo la situazione da qua mi sembra di vedere uno che sta affogando in mezzo al Po' e Ben Bernacke che corre ad offrirgli un bicchiere d'acqua!…

Dopo molti mesi ho provato a rispazzolarmi a mano il listino italiano sul settimanale; sono arrivato a metà e avevo il vomito; è impressionante vedere quanti cadaveri ci sono; quante aziende quotate nel nuovo millennio a prezzi stratosferici che hanno perso l'80 o il 90% e più del loro valore lasciando migliaia di piccoli risparmiatori col cerino in mano, e non pensiate che sia solo colpa del caso o della crisi economica… Potrei stilare anch'io i 12-15 titoli su cui provare a sparare, ma sul sito ne hanno già dati anche troppi. Fortunatamente non c'è solo l'Italia e non ci sono solo i titoli sulle singole società.

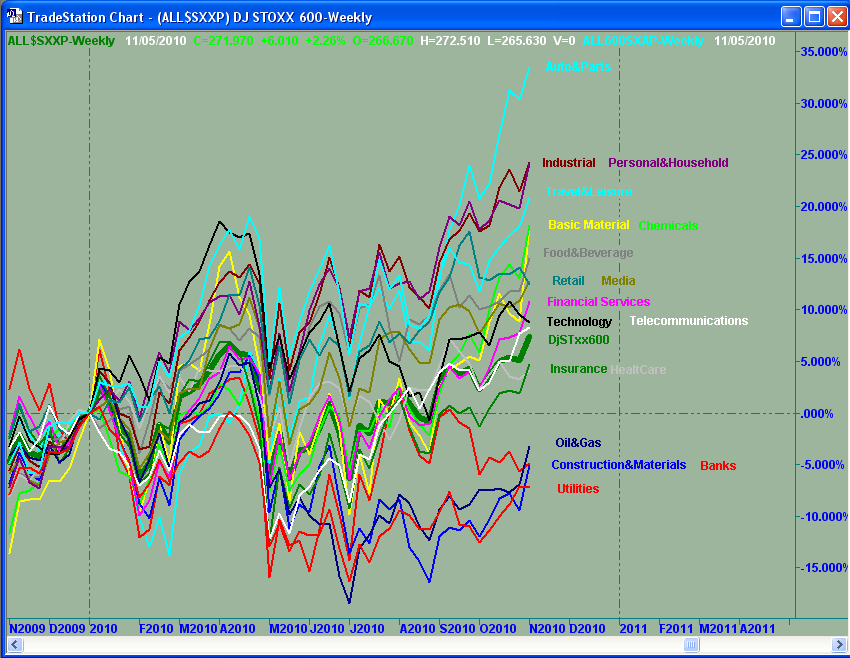

Dando un occhiata ai settori dell'EuroStoxx600 vediamo che i settori con più forza sono quelli legati all'auto e all'industria . Bene fanno anche Personal&Household, Travel & Leasure, Basic Material e Chemicals.

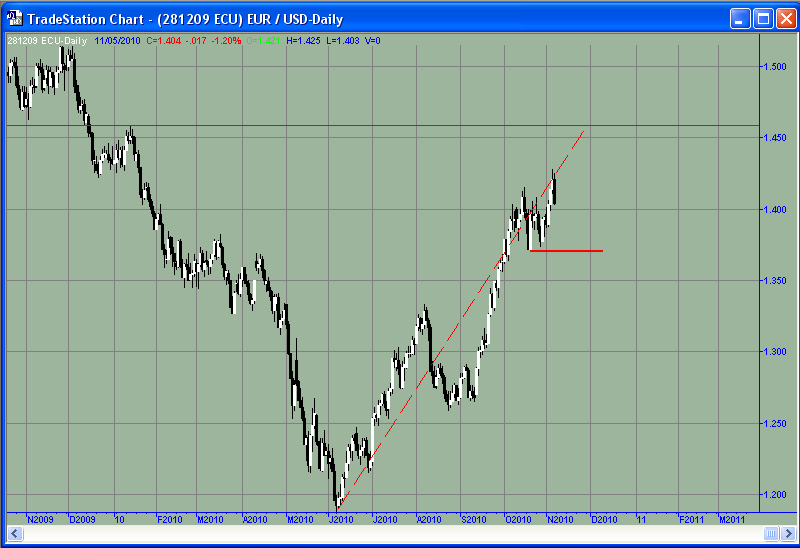

Di ciascuno di questi settori esistono ETF quotati su borsa italiana che abbiamo già segnalato a suo tempo. Se il dollaro continuerà ad indebolirsi buone soddisfazioni dovrebbero arrivare sulle quotazioni delle commodity che sono tutte in dollari. Ma di nuovo la cautela è d'obbligo perché del QE2 se ne parlava già da mesi e quindi bisogna capire quanto il mercato abbia già scontato e quanto rimanga da scontare di quei 600 miliardi di dollari. Nella malaugurata ipotesi che il cambio euro-dollaro, dovesse recuperare i precedenti livelli di 1,50-1,60, la ripresa europea, tolta forse la Germania , potrebbe risultare compromessa. Se invece tenesse la resistenza attorno a 1,46 allora si protrebbe avere la famosa ultima gamba ribassista che aspettiamo da quest'estate.

Segnaliamo poi con soddisfazione l'ETF sul RICI AGRICOLTURE da noi caldeggiato qualche mese fa consigliandone l'acquisto al superamentento di quota 87 che venerdi ha chiuso attorno a 104! Ricordiamo che il codice isin di questo ETF è : LU0259321452

Qualche sornione, si è sperticato dal ridere, quando ha visto il break out verso l'alto , ricordando i target Prechteriani del Dow-Jones sotto 400 pti. In verità se i mercati fossero stati lasciati andare per la loro strada, probabilmente quel target sarebbe già stato raggiunto da un pezzo. E' singolare poi notare come questi ridanciani, fossero quelli che esultavano quando si decise di entrare nell'euro, perché si disse , finalmente l'Ialietta non potrà più ricorrere alla svalutazione della lira per risolvere i propri problemi e le proprie inefficienze. Se però vogliamo essere obiettivi, gli USA adesso stanno cercano di uscire dal loro pantano esattamente come ha sempre fatto l'Italietta, svalutando e facendo diventare il Dollaro poco più che carta straccia.

Per rendersi conto di cosa è realmente successo da quando una dopo l'altra sono esplose le varie bolle a cominciare dalla prima della fantomatica ?new economy?, basta plottare il ratio tra Il Dow Jones e l'oro che hanno come base comune il dollaro per rendersi conto di quale razza di illusione ottica avete ogni volta che guardate il grafico del Dow Jones.

Come si vede bene nel grafico soprastante fino a luglio del 1999, la crescita del Dow Jones è accompagnata dalla crescita del ratio sottostante che arriva quotare quasi 42,5 once d'oro per circa 11.000 punti di DowJones. Da allora, mentre il Dow in punti che tutti conosciamo, lateralizza ed addirittura cresce fino a quota 14.000, il Dow Jones valorizzato in Once d'oro inizia un lungo ed incessante DECLINO che culmina a primavera di quest'anno a meno di 7 once e mezzo (un tracollo che supera l'83%) per attestarsi ad oggi poco sopra le 8 once per gli stessi mal contati 11.000-11.500 punti di Dow-Jones. Cosa significa è fin troppo evidente; se i punti sono gli stessi 11.000 punti di 11 anni fa, e un oncia d'oro era un'oncia d'oro tanto allora come oggi, quello che è cambiato mostruosamente è l'effettivo potere di acquisto del DOLLARO che così indebolito porta alle quotazioni stratosferiche dell'oro di oggi rispetto allo stesso oro di allora. Se il dollaro di oggi fosse rimasto lo stesso dollaro di 11 anni fa il DowJones in punti di oggi dovrebbe valere meno di 2000 punti ; infatti 11.000 * 0,17 (complemento a 100 di 83) = 1870 punti…

alla prossima.

L’autore del presente articolo è iscritto all’Ordine dei Giornalisti e non detiene gli strumenti oggetto delle sue analisi.

Il nostro giornale rispetta la Carta dei Doveri dell’Informazione Economica clicca qui >>