Quando si tocca il fondo, non si può che risalire, recita il proverbio. Alcuni, invece, iniziano a scavare. È il caso degli estensori di un'e-mail che è stata inviata ai clienti di alcune delle 135 banche statunitensi fallite dall'inizio, crollate sotto i colpi dei subrime, dei crediti inesigibili e della crisi finanziaria.

L'e-mail, apparentemente inviata dalla FDIC, l'agenzia federale per l'assicurazione sui depositi bancari, recita più o meno: «Se hai ricevuto questo messaggio è perché sei un cliente di una banca fallita, i cui depositi sono ora sotto il controllo della Fdic. Verifica se i tuoi depositi sono ancora disponibili inserendo i tuoi dati e le tue password…». Una bufala, ovviamente, ma una bufala brutta, cattiva, da disperati, figlia di un sogno americano fatto solo di soldi da arraffare in fretta a qualunque costo. Un sogno americano ormai in via di rottamazione ma, per ora, evidentemente vivo e vegeto nel cogliere le occasioni che si presentano.

Occasione che, in un certo senso, le grandi banche Usa hanno già colto tre volte. Prima di tutto speculando allegramente su subprime e derivati, poi ricevendo in cambio oltre 460 miliardi di dollari dalle casse pubbliche per non fallire (a cui vanno aggiunti i circa 250 miliardi di nuovi depositi da inizio 2009), infine rifiutandosi di prestare i soldi al sistema imprenditoriale per il troppo rischio che questo comporterebbe.

Un rischio non troppo difficile da quantificare: nei primi dieci mesi dell'anno sono 137,5 i miliardi di sofferenze messe a bilancio dalle banche dell'S&P500.

Tutto questo sembra spingere l'economia Usa verso una situazione alla giapponese, senza crescita e con le autorità monetarie private delle armi necessarie per fornire stimoli adeguati, con tassi ormai a zero e un tentativo di Quantitative Easing fallito. A questo punto è la variabile inflazione da tenere assolutamente sotto controllo, sia che decolli sia che precipiti in una pericolosa deflazione.

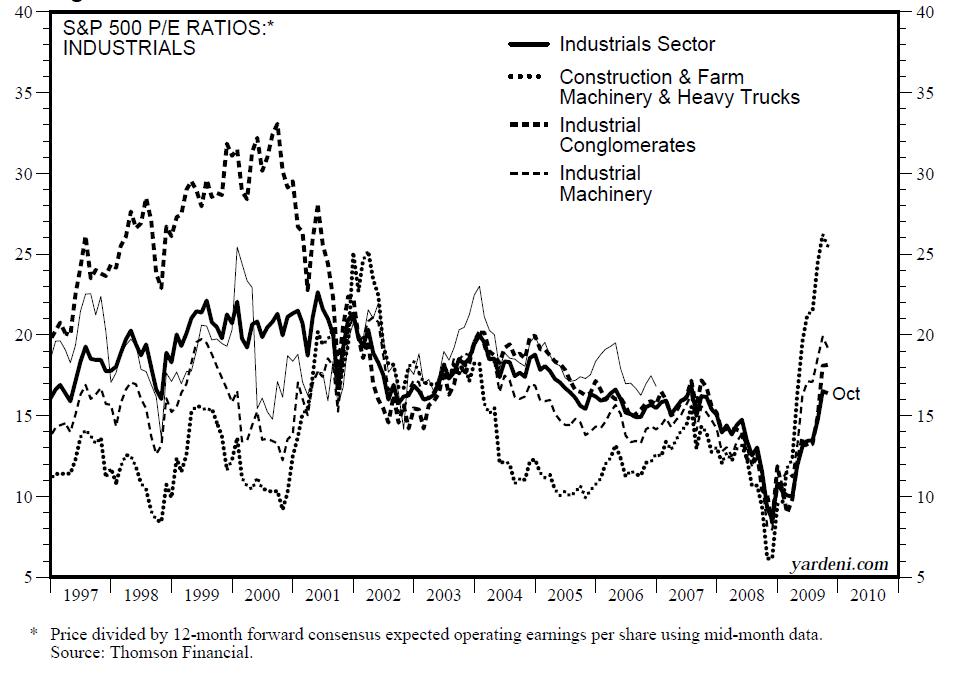

Dal punto di vista dei mercati, il settore che potrebbe dare maggiori soddisfazioni agli investitori in azioni sull'S&P500 è quello degli industriali. Questi infatti ha recuperato un buon 10% sui 12 mesi, ma dal record dell'ottobre 2007 sono ancora sotto del 40%, e una percentuale analoga vale per gli utili dall'agosto 2008. Insomma, spazio di recupero c'è n'è ancora molto.

Complessivamente, tuttavia, l'S&P500 a ottobre ha perso il 2%, ma il dato non è molto significativo. L'indice, infatti, da marzo a settembre ha guadagnato oltre il 60%, contro per esempio una disoccupazione balzata da un già significativo 8,5% al 9,8%.

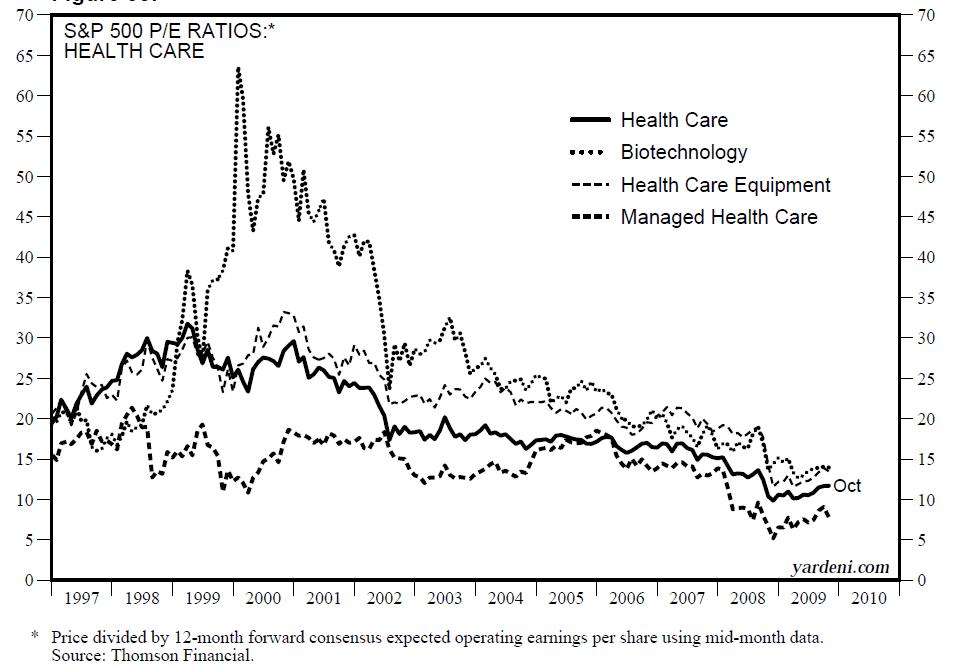

Sul tavolo restano poi la storia infinita della riforma sanitaria voluta dal presidente Usa, Barack Obama (la cosiddetta ObamaCare) e il suo possibile impatto sul settore dell'Health&Care. Poiché le società dovrebbero vedersi tagliare alcune fonti d'entrata, sembra certo che l'impatto per le big non sarà positivo (per le quali però molti analisti prevedono almeno un rimbalzo dopo una prima discesa). Tuttavia small e mid cap potrebbero muoversi contro corrente.

Si ferma invece il crollo dei prezzi delle case, sempre negli Usa, secondo i dati della National Association of Realtors (Nar), dell'indice Case-Shiller e della Federal Housing Finance Agency (Fhfa). Ma il ciclo negativo potrebbe non essersi concluso: l'ingente ammontare di mutui non pagati a portato in dote alle banche un alto numero di immobili, che ora, con un andamento dei prezzi favorevole, potrebbero rimettere sul mercato una valanga di case e farne crollare nuovamente le valutazioni. Per ora, quindi, meglio restare alla finestra.

Un problema, quello della casa che Micheal Moore non ha dimenticato di affrontare nel suo ultimo film, «Capitalism: a love story», uscito nei cinema il 30 ottobre. Così come non ha dimenticato i 14.000 posti di lavoro che gli Usa perdono ogni giorno. Sì, perché la disoccupazione resta il vero nodo di questa fase economica pur contrassegnata da una timida ripresa: venerdì 6 novembre saranno diffusi i dati relativi a ottobre, ma già gli analisti (che non è che c'azzecchino sempre, per la verità) indicano un peggioramento della situazione, con più o meno 150.000 nuovi posti di lavoro persi per una percentuale su base annua che dovrebbe toccare il 9,9%, il dato peggiore da 26 anni a questa parte. Sarebbe, se fosse vero, il calo più basso dal luglio 2008 (confermando così questa data come il fondo della crisi), ma comunque il ventiduesimo mese consecutivo di discesa.

La sfida tra V-sayers e W-sayers, cioè tra coloro che ipotizzano una forte e continuativa ripresa (a V, appunto) dopo il bottom dei mercati e chi invece ipotizza qualche sobbalzo prima del rilancio (una bella W), resta aperta ed entrambi i fronti dispongono di armi (dati e analisi) di discreta potenza. E sono entrambi confortati da due notizie-bomba di segno inverso, directly from Usa: Stanley Works compra Bleck&Decker (noto produttore di trapani e attrezzi da lavoro) per 4,5 miliardi di dollari e Cit (la più grande società finanziaria degli States specializzata in prestiti e finanziamenti a piccole e medie imprese) fallisce, trascinando nel buco nero del crack anche i 2,3 miliardi di dollari ricevuti dal governo nall'ambito del Tarp.

Non ci resta che aspettare il piano di rilancio della Chrysler di Fiat, atteso per mercoledì 4 novembre: se sarà credibile i mercati di mezzo mondo potrebbero sorridere. Almeno un po'.

L’autore del presente articolo è iscritto all’Ordine dei Giornalisti e non detiene gli strumenti oggetto delle sue analisi.

Il nostro giornale rispetta la Carta dei Doveri dell’Informazione Economica clicca qui >>