Mai mi era capitato in 10 anni di LombardReport.com che a gennaio le idee fossero talmente confuse. A livello tecnico possiamo solo usare una parola per definire la situazione del mercato italiano, europeo, USA: congestione. Una verità disarmante che sta in poco posto, anche se il Mibtel italiano ha rotto il minimo di 28.524 segnato il 22 novembre 2007, ma rottura natalizia è stata e quindi poco affidabile, tanto che mi aspetto un veloce recupero. Poi per il Dax si tratta di congestione molto aggressiva e rialzista, di Wall Street congestione congestione, dell'Italia di congestione … ribassista ?

Vediamo allora di fare qualche conto, sempre della serva, su cosa può accadere nel 2008, esercizio che viene praticato almeno dal 90% degli italiani e dal 100% del circo degli analisti finanziari e dei giornalisti ogni gennaio di ogni anno che viene in terra.

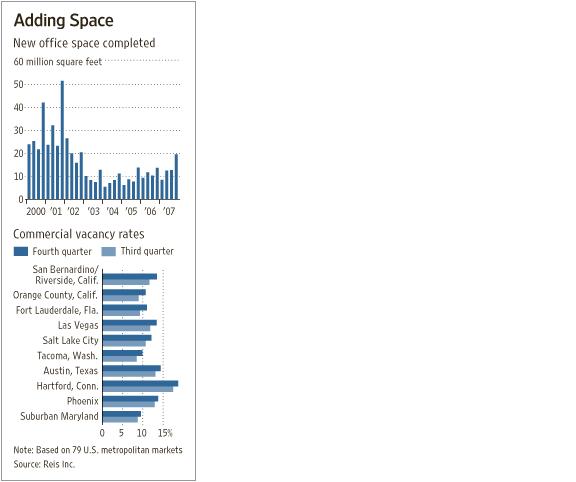

I mercati internazionali tengono nonostante la crisi dei mutui subprime. Ovvero non abbiamo visto la nascita di tendenze ribassiste pronunciate nel medio periodo. Questo significa che se è vero che c'è davvero poco o niente da comprare (uno scan sull'SPMidCap 600 di ieri mostrava solo 2 titoli rialzisti su 600) è altrettanto vero che prima di parlare di Orso ce ne vuole ancora. Questo quadro tecnico, messo di per sé, è poco consolante. Ma basta inserirlo in una valutazione macroeconomica e subito acquista significato. Ad esempio confrontiamolo con il grafico con le ?commerciall vacancy rates? (allegato qui sotto) ovvero con il grafico degli spazi commerciali vuoti. Ecco allora che vediamo che gli spazi commerciali vuoti indicano chiaramente che siamo all'inizio o nel mezzo di una fase recessiva se li confrontiamo agli anni precedenti ma vediamo anche che se è vero che gli spazi commerciali vuoti sono andati al massimo nel 2000 ? 2001 è anche vero che a metà del 2003 la borsa è girata al rialzo. Cosa ne consegue ? Due soluzioni: siccome dal 2000 al 2003 la borsa è scesa a piombo ci dobbiamo aspettare una caduta dei prezzi imminente; siccome dal 2000 al 2003 la borsa è scesa a piombo ed ora non scende a piombo il mercato de facto è fortissimo e basterà una scintilla perché scoppi l'incendio del rialzo. I lettori diranno che è come ripetere ?la borsa scende, sale o va in orizzontale?. Verissimo. Ma le conclusioni pratiche sono che prima di iniziare a vendere o comprare è bene decidere quale delle due situazioni prevalga in futuro. Cosa che per il momento equivale ad una scommessa: se siamo analisti tecnici prima parte il trend e POI (solo dopo) entriamo noi.

Un altro dato interessante sotto il profilo ciclico – ma non macroeconomico perché è sempre difficile anche per un economista professionista (e noi non lo siamo, ci teniamo a dirlo) se un dato è semplicemente una deviazione (rumore) dalla media o l'inizio di una nuova tendenza ? è quello dello scorso venerdì sui non far pay roll data che mostrano come i pochi posti di lavoro creati sono pari a quelli dell'agosto 2003, proprio in coincidenza con la ripartenza dei mercati dopo lo sboom del 2001 ? 2002.

Insomma, se vi guardate in giro vedete che questa storia che vi ho appena raccontato può essere sostenuta con un tot di indicatori macroeconomici. Ed è una storia che ha il suo appeal.

Se andiamo sul concreto però, al di là del colpo su AEM che è stato davvero fortunato per quanto poi è successo con il merger, il mercato italiano è davvero povero di opportunità rialziste.

Da quest'anno cercheremo anche di cavalcare i ribassi visto che ormai con i CFD molti nostri lettori sono diventati amici dell'Orso. E soprattutto inizieremo a dare buy su titoli europei ed americani. Se prevale l'opzione ribasso o permane quella congestione i tempi potrebbero rivelarsi grami a seguire solo l'Italia.

Per quanto riguarda le commodities vediamo un 2008 molto caldo: pensiamo solo al petrolio che ha infranto la soglia dei 100 dollari al barile e non sembra intenzionato a fermarsi. I grani saranno nuovamente sugli altari insieme alle carni. E per quanto riguarda il dollaro la corsa dell'euro al rialzo non mi sembra ancora finita.

A livello operativo il Mibtel mostra una sofferente perdita di forza relativa rispetto al Dax, mercato che è ridosso dei massimi su due anni mentre noi tecnicamente siamo sotto il minimo relativo precedente. Se sono convinto che continueremo a sottoperformare rispetto alla Germania, non sono convinto che assisteremo ad un tracollo delle quotazioni italiane. E' evidente che se i prezzi dovessero ulteriormente scendere sotto 28.340 allora gran parte di queste considerazioni dovrebbero essere riviste. Ad ogni buon conto un mercato come il nostro che durante le festività contrariamente all'andamento dei mercati europei viene portato al di sotto dei minimi non solo a livello di singoli titoli ma anche a livello di indice la dice tutta sulla competitività italiana. E del resto come stupirsi: se non siamo capaci di rimuovere la munnezza dalle strade di Napoli siamo forse capaci di competere con i mercati finanziari ?

L’autore del presente articolo è iscritto all’Ordine dei Giornalisti e non detiene gli strumenti oggetto delle sue analisi.

Il nostro giornale rispetta la Carta dei Doveri dell’Informazione Economica clicca qui >>