Ci sono periodi che sono sbagliati per fare qualcosa. Che ne so, ci sono periodi che sono sbagliati per comprare case, fare l'imprenditore, acquistare una farmacia oppure semplicemente per mettere al mondo dei figli.

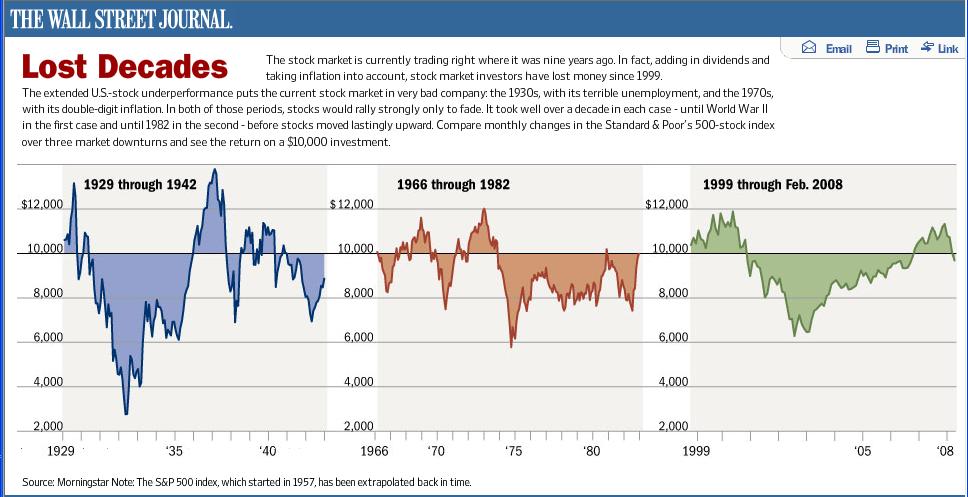

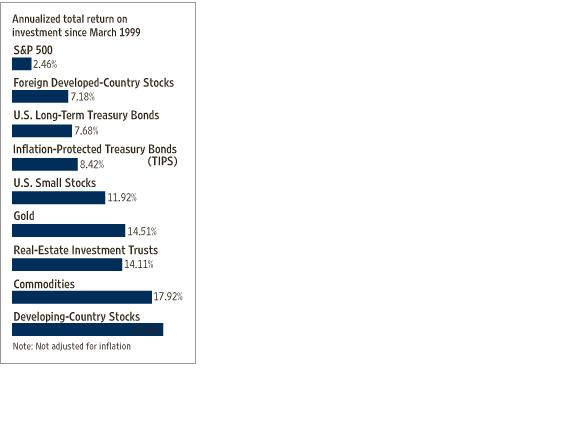

E il Wall Street Journal si chiede se questo non sia il periodo sbagliato per comprare azioni. Infatti negli ultimi 9 anni le azioni USA sono state il peggior investimento a disposizione per il risparmiatore, battute persino dai Treasury Bonds. Se si considera l'inflazione e i dividendi, l'S&P 500 è cresciuto in media di solo il +1.3% annuo negli ultimi 10 anni, ben al di sotto di quello che dovrebbe essere la norma. Se il periodo temporale è di 9 anni, ovvero si taglia la parte finale del boom tecno del 2000, allora sono dolori ed il rendimento è negativo, -0.37% annuo. E se andiamo su un periodo di 8 anni ancora peggio, -1.4%. Ma dove è quella regola che dice (e viene ripetuta da centinaia di migliaia di impiegati di sportello ufficio titoli promotori finanziari gestori giornalisti finanziari etc.) che se si compra un bel giardinetto di titoli e lo si tiene sufficientemente a lungo (magari poco meno del momento della propria morte, viene da dire ricordando la definizione di lungo periodo di Keynes) si avrà necessariamente un rendimento superiore a quello di ogni altro tipo di investimento. Questa regola è stata infranta negli ultimi 8, 9, 10 anni, a seconda del periodo considerato. Come riporta la acclusa tabella il rendimento delle principali azioni USA è inferiore a qualsiasi altro investimento dal marzo 1999 ad oggi.

Ed il futuro ? Già, il futuro. Per un guru come Jeremy Siegel della University of Pennsylvania'Wharton School il peggio è passato nel 2000 ? 2002. Per un altro guru come Robert Shiller il peggio deve ancora arrivare.

Allora bisogna darsi alla statistica. Per il Prof. Siegel le azioni crescono due anni su tre, per un rendimento medio del 7% depurato dalla inflazione. Ogni periodo di 10 anni dal 1925 ad oggi ha mostrato con una stupefacente percentuale positiva del 98.6% un rendimento positivo. Ma sembra che questi professoroni concordino tutti che un periodo di guadagni eccezionali (come sul finire degli anni '90) porti inevitabilmente ad una crescita inferiore o addirittura negativa successivamente. Quando i rendimenti sono stati stellati come dal 1982 al 1999, allora i 10 annui successivi hanno rendimenti inferiori alla media se non negativi in modo che i rendimenti possano ritornare verso la media del 7% annuo. Per questo un altro guru come il Prof. Sylla sostiene che le azioni torneranno a crescere in maniera consistente alla fine di questo periodo decennale, ovvero nei prossimi due anni.

Pubblico qui sotto il grafico di 3 periodi storici similari con rendimenti pari a zero su un intervallo di tempo decennale.

Tornando dalle stelle alle stalle della operatività quotidiana siamo entrati ieri piuttosto male per il gap di apertura su Tiscali e Unibanca ma qusto non dovrebbe impedirci di fare delle belle operazioni.

I titoli da tenere sotto la lente sono sempre gli stessi con particolare menzione di Tenaris e Danieli mentre possiamo anche aggiungere Pirelli che ieri ha fatto un bel movimento e che compreremo non appena ci dà un ragione tecnica per entrare.

L’autore del presente articolo è iscritto all’Ordine dei Giornalisti e non detiene gli strumenti oggetto delle sue analisi.

Il nostro giornale rispetta la Carta dei Doveri dell’Informazione Economica clicca qui >>