Stati Uniti e Cina a braccetto che si spartiscono il mondo: è uno scenario possibile? Davvero gli Usa di Obama sono pronti a rinunciare alla strategia ? annunciata subito dopo la caduta del muro di Berlino dell'89 ? del ?mai più un altro concorrente di livello mondiale per gli Usa?? Qualche dubbio resta, ma i gadget che lo sfrenato capitalismo cinese ha messo a disposizione delle folle in occasione della visita del presidente statunitense a Pechino (magliette con la scritta Oba Mao?, tanto per capirci) hanno offerto più di uno spunto di riflessione. Tanto buonismo è davvero strategico? Oppure è frutto, per esempio, di quei 700-800 miliardi di dollari di T-bond che Hu Jintao tiene (per ora) nei forzieri del Dragone? Non a casa per Obama si tratta di una ?collaborazione pragmatica?…

Le spese pubbliche statunitensi, infatti, sembrano ormai inarrestabili, figlie di una politica che gli economisti definiscono «Mino economy», dove Mino è l'acronimo di ?money is not object?; come dire, quanto costa qualcosa non è importante, ci sono molti altri fattori da considerare. E infatti dall'ottobre 2008 all'ottobre 2009 la spesa pubblica Usa è cresciuta del 14% per 3.500 miliardi di dollari (in inglese 3,5 trillion, equivalenti ai nostri 3,5 bilioni), senza contare che alcune agenzie Usa che si occupano di mutui immobiliari o prestiti hanno moltiplicato la loro esposizione. Come la Federal Housing Administration (Fha), che ha visto incrementarsi le garanzie sui mutui ? subprime, per o più ? del 75% nel solo 2009, con riserve precipitate a 3,6 miliardi di dollari al 30 settembre (-72% sui dodici mesi), pari quindi allo 0,53% dei 685 miliardi garantiti. Cifre da far tremare i polsi. Ma, ovviamente, non è finita, perché gli americani, si sa, fanno sempre le cose in grande. Obama ha infatti prorogato i crediti per la prima casa (8.000 dollari per contratti chiusi entro giugno 2010, estendendoli inoltre ad altre tipologie di proprietari. Conto: 10,8 miliardi di dollari in meno di tasse previste, a cui se ne aggiungeranno altri 13 miliardi per una una tantum di 250 dollari che Barack ?Vladimir Il'ič Ul'janov? Obama ha fato sapere di voler distribuire ai pensionati.

Il fatto infine che il 13 novembre siano fallite la 156esima, la 157esima e la 158esima banca Usa dall'inizio dell'anno (dopo le cinque del 6 novembre, le nove del 30 ottobre e altre sette il 23 ottobre) non fa praticamente più notizia.

Una piccola luce in fondo al tunnel, però, cercando bene si riesce a trovare. Le prestiti bancari, infatti, nella prima settimana di novembre sono cresciuti di 83,2 miliardi di dollari, dopo esser scesi per 33 delle 44 settimane precedenti, pur rimanendo ben lontani dai valori di 12 mesi fa. Cosa vuol dire? Che le banche stanno riaprendo lentamente i cordoni della borsa, rimettendo in circolo la liquidità che lo Stato ? i contribuenti ? ha regalato loro per salvarle da un inglorioso disastro provocato da incapacità, avidità, speculazione e via dicendo. Non è casuale, quindi, se un paese come la Cina, pur avendo speso ?solo? l'equivalente di 586 miliardi di dollari (rispetto ai 787 miliardi statunitensi) vanta multipli in crescita molto più rapida.

Dove andare a sbattere il naso, quindi?

Secondo gli analisti, i grandi speculatori sono attualmente ancora positivamente sbilanciati su oro, euro, yen, greggio e benzine, mentre restano negativi sul dollaro, sui titoli di Stato a 10 anni e sull'S&P500.

Sui due lati dell'Atlantico, poi, se parlare di ripresa genera ancora scongiuri, le esportazioni delle economie del G7 hanno però ricominciato a crescere bene mese su mese: Germania +21,1%, Regno Unito +20,5%, Francia +19,9%, Canada +14,3%, Stati Uniti 12,9%, Giappone +10,2% e Italia +2,4%. Ma se nel Vecchio Continente l'indice del sentiment di imprese e consumatori è passato dai 64,6 punti di marzo agli 86,2 di ottobre, registrando quindi una visione ottimistica del futuro, negli Usa si attarda ancora attorno ai 73,5 (dato di settembre); un po' di nervosismo, dovuto probabilmente all'incertezza sul reddito famigliare e al sempre presente spettro della disoccupazione.

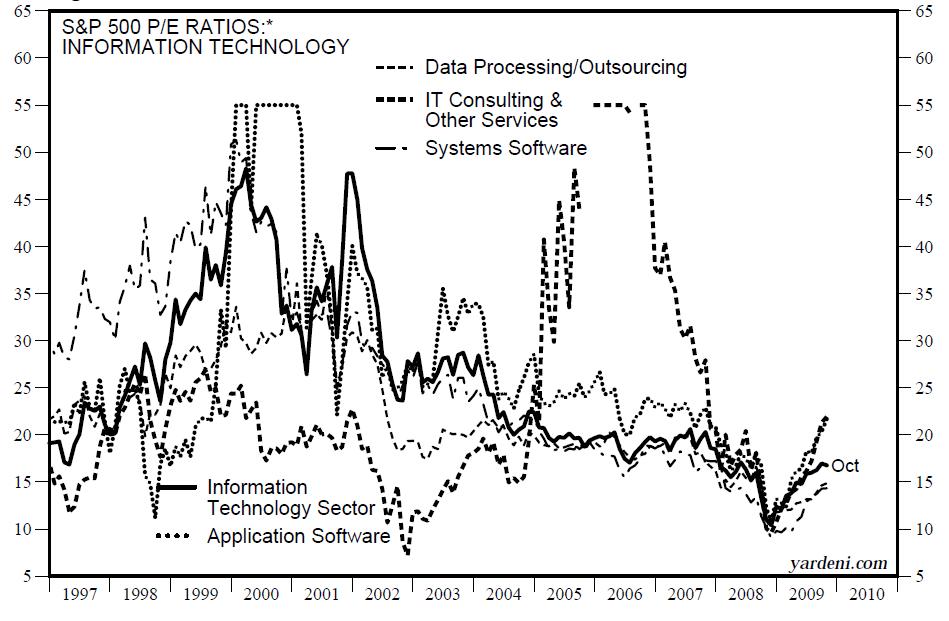

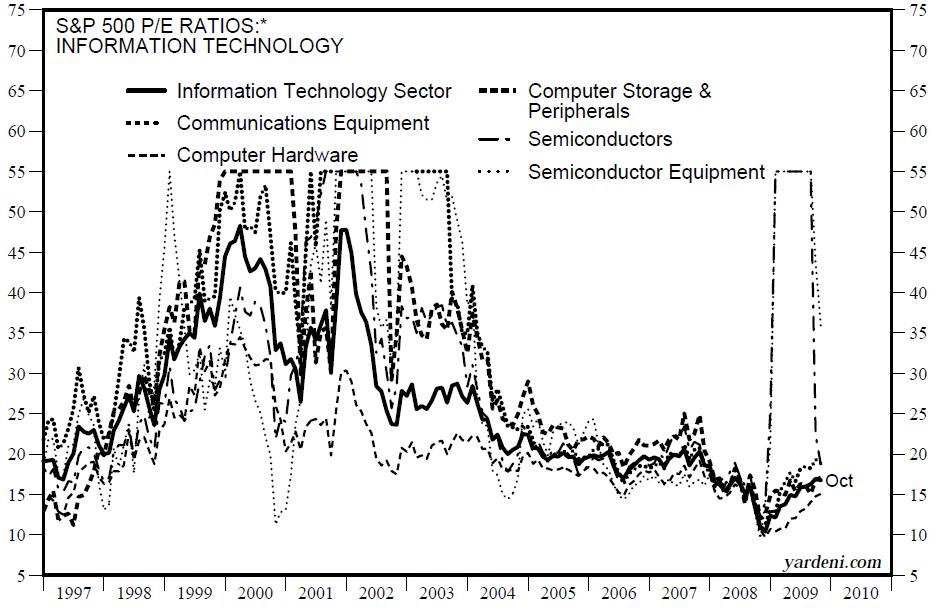

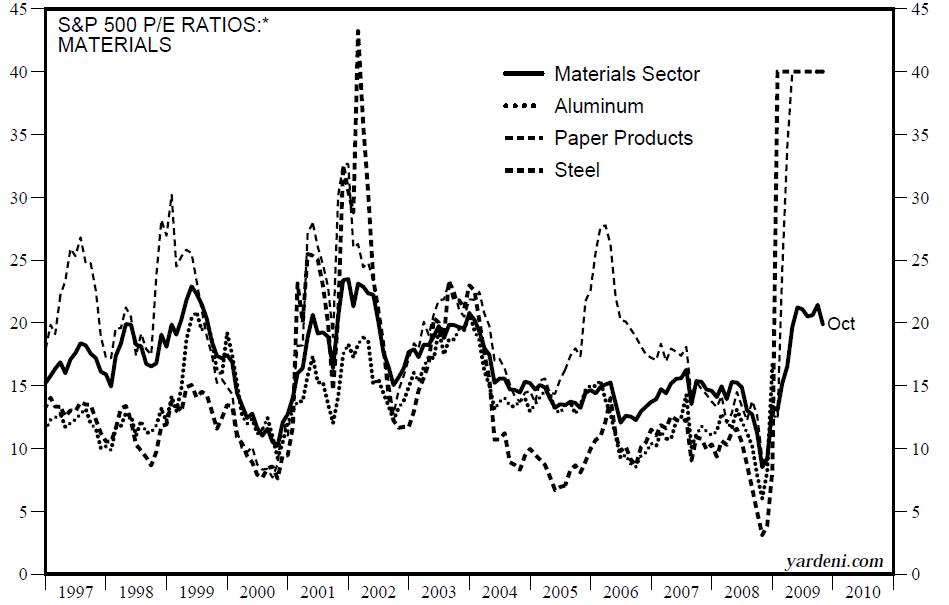

Andiamo quindi a dare un'occhiata ai settori dell'S&P500 per vedere chi ha raccolto i frutti di un'otttava positiva. L'indice è salito in 24 delle 36 settimane precedenti dai minimi di marzo; tutti e 10 i macrosettori e 114 dei 131 sottosettori hanno recuperato terreno. Tra i migliori, ancora una volta la tecnologia è best performer sui 12 mesi della settimana, con un guadagno del 53,5%, seguita dalle materie prima (+40,8%) e beni di consumo durevoli (+34,8%). E, ancora una volta, peggio di tutti han fatto le telecomunicazioni (-5,3%) e le utility (-0,3).

L’autore del presente articolo è iscritto all’Ordine dei Giornalisti e non detiene gli strumenti oggetto delle sue analisi.

Il nostro giornale rispetta la Carta dei Doveri dell’Informazione Economica clicca qui >>