E' praticamente da sempre che ricevo email di lettori che chiedono di conoscere prima di entrare nel trade il prezzo di stop loss iniziale. Molti lettori lo chiedono per ragioni di loro sicurezza psicologia, temendo, talvolta a ragione, che pur essendo noi del Lombard davanti al monitor tutto il giorno proprio quando va storta per cause di forza maggiore non ci siamo. Altri lettori perché vogliono normalizzare il rischio iniziale di ogni posizione per cui se la differenza tra punto di entrata e punto di uscita iniziale è ampio allora debbono ridurre il capitale investito e viceversa. Altri lettori, ancora, normalizzano il rischio di ogni trade in base alla volatilità del singolo titolo, ovvero se il titolo è molto volatile comprano poche azioni, se è poco volatile ne comprano di più, nell'un caso come nell'altro alla fine il rischio iniziale in valore assoluto rispetto al capitale totale a disposizione è sempre lo stesso. Pratica sicuramente sana, dai risultati forse meno eclatanti di quello che si pensi, ma assolutamente consigliabile. In ogni caso è necessario conoscere il prezzo di uscita in perdita iniziale per praticarla.

Perché allora spesso e volentieri non mettiamo il prezzo di uscita in perdita iniziale ?

La risposta ad una domanda di questo genere deve per forza essere sfumata.

Innanzi tutto bisogna chiedersi se davvero è necessario avere un punto ?tecnico? di uscita iniziale e se non basti semplicemente dedurre una percentuale fissa dal punto di ingresso. In base a quello che la mia povera e stanca memoria ricorda nei sistemi sull'azionario italiano (sottolineo italiano, quindi non è un giudizio assoluto valido per ogni tipo di mercato) che io ho utilizzato ed utilizzo la differenza non è assolutamente significativa. Ovvero io decido di rischiare il 2% del mio capitale totale su ogni titolo e semplicemente trovo il punto di uscita moltiplicando per 0.98 il prezzo di entrata otterrò dei risultati non molto diversi dal normalizzare rispetto ad un punto di uscita tecnico o rispetto alla volatilità. A questo punto non c'è bisogno di sapere in anticipo un punto tecnico al quale uscire in perdita. Se si consulta la pubblicistica su questo punto si vede come di solito venga preferito un sistema di position sizing che vede l'utilizzo della volatilità come denominatore, anche se a dire il vero dai miei studi il miglioramento della equity di portafoglio non è sicuramente esaltante, migliore sicuramente, ma non il sacro Graal (c'è anche da dire che nella Borsa italiana sulle blue chips forse la volatilità è talmente omogenea trattandosi di utilities bancari ed assicurativi che magari non bisognerebbe nemmeno prendere il considerazione questa soluzione. Onestamente non ho fatto test sui mercati esteri). E' vero che potremmo scrivere il punto di uscita subito dopo essere entrati e nello stesso sms con cui dichiariamo di essere entrati, spesso non lo facciamo perché sappiamo di controllare il mercato e per presunzione pensiamo di farlo in corso d'opera qualora ve ne sia bisogno. Sotto questo profilo forse hanno ragione i lettori: dovremmo dirlo in ogni caso se non altro per tranquillizzarli e per evitare possibili inconvenienti.

Conclusione ? Nessuna, come spesso succede sui problemi ?scottanti?. Se qualche lettore ha fatto dei test di portafoglio con i diversi posizion sizing e ce li vuole sottoporre gli daremo sicuramente spazio a beneficio di tutta la collettività del Lombard. Nelle more di maggiori contributi cercheremo, anche solo per tranquillizzare i lettori, di dare, quando possibile, il prezzo di uscita ex ante, ma i lettori debbono ovviamente sapere che non è facile, quando si piazzano prezzi di entrata come su Uni Banca, Cremonini e gli altri attuali sapere quale sarà il minimo della barra precedente al breakout, e se questo minimo sarà vicino al punto di entrata, etc. etc.

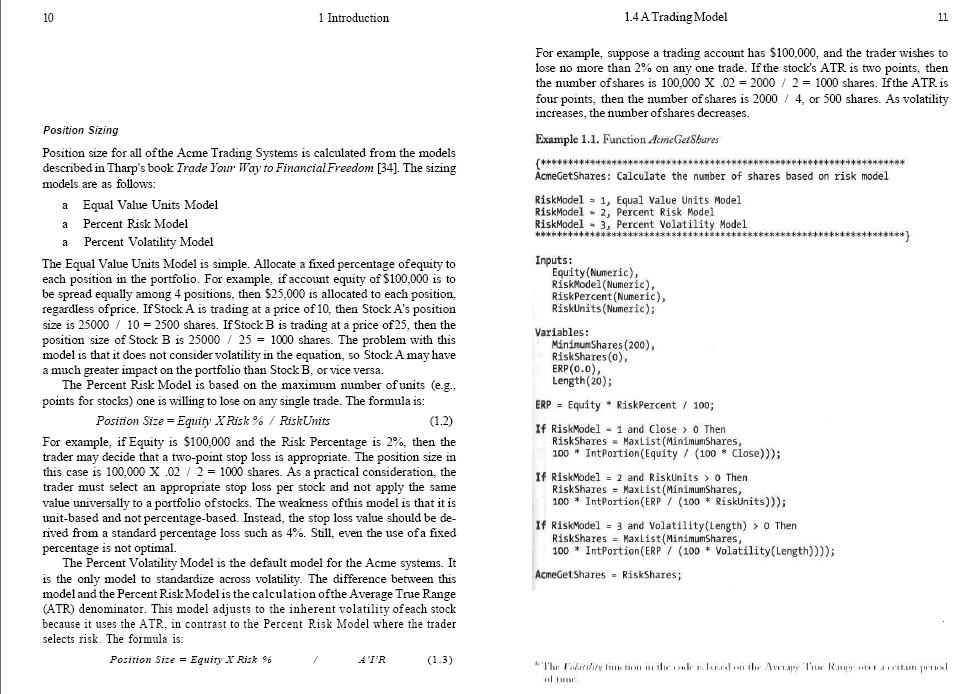

Allego una pagina di ?Professional Stock Trading? di Mark Conway e Aaron Behle che tratta succintamente di questo problema.

L’autore del presente articolo è iscritto all’Ordine dei Giornalisti e non detiene gli strumenti oggetto delle sue analisi.

Il nostro giornale rispetta la Carta dei Doveri dell’Informazione Economica clicca qui >>

Informativa metodo clicca qui >>