Com'era lecito attendersi, il mercato dei bond nelle ultime settimane ha offerto sempre meno occasioni, e spesso le ?occasioni?, in realtà, erano né più né meno che semplici opportunità senza infamia e senza lode: per intenderci, operazioni di piccolo cabotaggio con qualche spicciolo che riusciva a rimanere sotto le unghie. Il mercato è decisamente cambiato, e la mia modesta opinione è che, se non si cambia approccio operativo, con i bond nei prossimi mesi non si va molto lontano.

Ma prima di vedere cosa ho iniziato a fare in questo senso, e cosa cercherò di fare nelle prossime settimane, diamo uno sguardo ai nostri due PCT ad alto rendimento inseriti in portafoglio ad ottobre (v. articoli precedenti) e ormai prossimi alla scadenza.

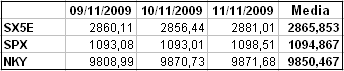

La DEXIA CREDIOP EUROSTOXX50 scadenza 30.11.2009 (ISIN IT0003743223) è ben avviata a pagare cedola premio finale (al close di venerdì dell'indice Eurostoxx50) poco sopra il 10%. Il fixing per l'ultimo valore dell'indice con cui calcolare l'apprezzamento medio è previsto il 23 novembre prossimo e poiché ormai la media è poco sensibile a questo ultimo valore se l'indice non scende sotto 2600 punti otterremo a scadenza un rendimento del 18,87% su base annua.

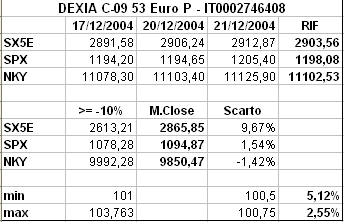

L'altra DEXIA C-09 53 Euro P in scadenza il 17.12.2009 (ISIN IT0002746408) ci darà soddisfazione, ma meno di quanto atteso, poiché uno dei tre indici con cui è composto il paniere è sceso sotto il suo livello di fixing. Orami i giochi sono fatti e le rilevazioni dei close sono i seguenti:

Vediamo i limiti oltre i quali non bisognava scendere, e ringraziamo il Nikkey225 che ancora una volta si è dimostrato l'indice perfetto da inserire nei panieri per vanificare gli eventi che pagano cedole premio decenti:

In questo caso ci accontenteremo della cedola minima all'1% incassando comunque un rendimento a scadenza pari al 6,22% annuo per un PCT della durata di poco più di 2 mesi e mezzo.

Per quanto riguarda infine l'operatività che sto cercando di affinare, nelle settimane scorse ho iniziato a fare intraday stretto su bond corporate molto liquidi e sui titoli di stato, non disdegnando le opportunità di arbitraggio che a volte si presentano tra MOT e TLX. Il risultato ottenuto, per ora, è quello di portare a casa in qualche settimana il rendimento annuo dell'obbligazione lavorata.

Tuttavia, il grosso neo di questa operatività, è che si devono alzare in modo quasi disumano (per i miei attuali parametri) i capitali di ingresso, e si corre il rischio di rimanere pizzicati dentro il titolo, salvo l'applicazione di stop loss a volte dolorosi.

Una nuova idea è invece quella di ?trasportare? sul MOT l'operatività in Open Trading già applicata alle azioni, che presenta però gli stessi punti dolenti visti poco sopra.

Questo in sostanza il lavoro che mi attende in questo ultimo mese e mezzo di operatività del 2009, cercando di affinarlo e soprattutto sperando possa valere anche per il 2010.

m.gotta@fastwebnet.it

Articolo di Sandro Mancini.

L’autore del presente articolo è iscritto all’Ordine dei Giornalisti e non detiene gli strumenti oggetto delle sue analisi.

Il nostro giornale rispetta la Carta dei Doveri dell’Informazione Economica clicca qui >>