Era mia intenzione proseguire in questa sede con l'analisi degli ETC, riprendendo il discorso iniziato con il primo articolo della nuova rubrica ETF&Bond.

Sperando di non sbagliare nella scelta, faccio questa piccola digressione su un paio di ETF monetari che, stando alle colorate pubblicità degli emittenti, promettono miracoli.

Complice il crollo delle Borse di questi giorni, può essere utile valutare le possibili alternative per parcheggiare la liquidità in attesa di poter tornare ad investire sull'azionario.

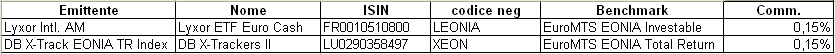

Vediamo l'analisi in dettaglio dei due ETF in parola quotati a Piazza Affari, uno della Lyxor e l'altro di Deutsche Bank.

Sono entrambi indicizzati all'indice EuroMTS EONIA: la ragione per cui ne esistano due mi è francamente oscura, poiché tra l'altro entrambi vengono dichiarati total return; non sono riuscito a trovare informazioni sulla eventuali differenze nel calcolarli, ma analizzando le serie storiche dei due indici le differenze, seppur sensibili, non sono così marcate da pregiudicare i risultati, per cui prendiamo per buone le dichiarazioni fornite da www.euromtsindex.com e assumiamo come benchmark comune per il nostro confronto l'EuroMTS EONIA Total Return, che tra l'altro è il più corretto concettualmente.

L'indice replica un deposito cash posticipato giornalmente al quale viene applicato il tasso EONIA (European Overnight Index Average) calcolato dalla BCE. Questo tasso rappresenta in sostanza la media ponderata per montati dei tassi trattati sul mercato monetario interbancario dell'Euro. L'indice è total return, cioè considera la capitalizzazione degli interessi (giornalmente) e non risente quindi del rischio tasso.

Questa è la Ragione per cui, nelle coloratissime pubblicità, si afferma che è impossibile che l'ETF perda valore, cioè è come dire che è impossibile perdere quattrini. Nella peggiore delle ipotesi non si guadagna molto. Sarà vero? In linea di massima sì, è vero, ma tutto sta a vedere su quale dato abbiano basato la loro affermazione. E questo dato è il NAV dei rispettivi ETF.

Corretto, nulla da dire, se non che io lo compro sul mercato, ad un prezzo X che è influenzato dal market maker e dalle altre eventuali proposte di negoziazione; e come sappiamo il NAV può essere anche sensibilmente diverso (a nostro vantaggio o svantaggio) dal reale prezzo d'acquisto.

Per cui se in linea teorica è vero che non perdo valore, dal punto di vista pratico se sono particolarmente sfigato e compro male, per qualche giorno posso anche essere in perdita.

Da ciò ne consegue che anche il rendimento sbandierato sulle pubblicità, che è in realtà quello del tasso medio EONIA, può essere ben diverso da sottoscrittore a sottoscrittore.

Ciò non toglie nulla alla validità dello strumento, ma è comunque bene sapere che esistono questi fattori lievemente distorsivi, che tuttavia sono assorbiti mediamente nel giro di 10 giorni.

La recente quotazione di questi strumenti sul nostro listino non permette di avere serie storiche sufficientemente lunghe per valutare quale dei due sia il migliore; per ora si comportano decorosamente entrambi, anche se in alcuni momenti il tracking error appare un po' elevato. Certamente si potranno valutare molto meglio tra qualche tempo, con più dati a disposizione.

Seguono articoli con grafici e confronti.

m.gotta@fastwebnet.it

Articolo di Sandro Mancini.

L’autore del presente articolo è iscritto all’Ordine dei Giornalisti e non detiene gli strumenti oggetto delle sue analisi.

Il nostro giornale rispetta la Carta dei Doveri dell’Informazione Economica clicca qui >>