Commodity Report

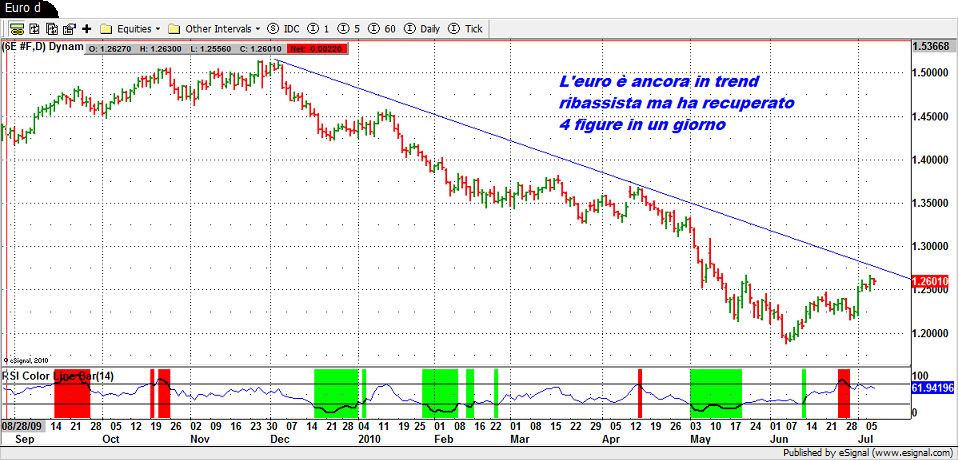

Il tema dominante di questi giorni è senza dubbio il cambio di correlazione tra Dollaro e Borse. Fino al 1° Luglio infatti, quando prevaleva la propensione al rischio degli operatori, si tendeva a vendere dollari e viceversa quando invece sopraggiungeva l'avversione al rischio. Venerdì scorso invece, già dalla mattinata e quindi ben prima della diffusione del dato mensile sull'occupazione Usa, l'Euro iniziava un rally che lo portava su di quattro figure in poche ore. Il cambio di correlazione è poi proseguito nelle giornate successive, evidenziando debolezza sul dollaro un po' contro tutti. Sarà dunque interessante continuare a monitorare strettamente questo rapporto, per verificare se siamo in presenza di una vera e propria inversione di tendenza, dovuta magari al fatto che il mercato inizia a rendersi conto che il dollaro non merita tutta la considerazione di cui ha goduto dallo scorso Dicembre e che il deficit di alcuni stati Usa, come la California, supera ampiamente quello dei paesi europei di cui tanto si è discusso negli ultimi tre mesi.

Metalli

Il Gold venerdì scorso è crollato in poche ore da 1250 a 1195 e questo movimento merita un'analisi più dettagliata, proprio perché è avvenuto mentre le borse scendevano e il dollaro si indeboliva. Era dunque lo scenario perfetto per un nuovo rialzo del metallo giallo, eppure è avvenuto esattamente l'opposto, segno che i mercati sono profondamente condizionati dall'utilizzo esasperato della leva e dalle decisioni, spesso forzate, di istituzionali che all'improvviso decidono o sono costretti a smobilizzare grandi posizioni assunte in precedenza. Sul Gold è questa l'unica spiegazione che riesco a darmi, fondi che hanno liquidato in tutta fretta posizioni in utile, per riparare ad altrettante posizioni in cui erano rimasti incastrati. In questi casi, oggi, non c'è bene rifugio e/o correlazione logica che tenga, si vende e basta.

Anche ieri la tendenza innescatasi venerdì è proseguita, ma solo per l'Oro, mentre Silver, Platino e Palladio riprendevano quota. Rame ancora invischiato in una congestione che lo tiene in area 300.

Sul Gold resto dell'idea che le probabilità sono per la prosecuzione di un grande trading range, da un lato i grandi deficit governativi renderanno ancora attraente questa commodity, dall'altro nella parte alta delle quotazioni si farà fatica ad accelerare.

Energy

Tutto invariato rispetto a quindici giorni fa. Siamo in trading range su Crude oil e derivati. Le scorte di Petrolio restano ai massimi da svariati anni, mostrando tutta l'inconsistenza della tanto decantata ripresa da parte di illustri economisti che per tutta la seconda metà del 2009 ci hanno detto che il peggio è alle spalle. La driving season ha fatto il suo lavoro ma dopo il test area 80, ha prevalso la correlazione con le Borse che ha nuovamente portato il prezzo a ridosso dei 70 $ al barile. Stesso discorso per il Natural Gas, le scorte restano ampie e i rialzi sono dettati dal meteo e dall'incertezza sulla stagione degli uragani che ormai ha preso il via.

Soft

Lo zucchero ha proseguito il rialzo iniziato qualche settimana fa grazie anche a report piuttosto favorevoli ai tori. Del Caffè ho ampiamente scritto e parlato ed evito di ripetermi. Faccio solo notare che mentre i media gridavano alla mancanza di scorte e ad un cambiamento radicale di rotta nei prezzi di questa materia prima, io continuavo a sostenere l'esatto opposto e cioè che il rialzo innescato a Londra ed estesosi al Nybot di New York, era dettato dalla speculazione dei fondi. La battaglia tra commercial, che continuano a vendere su tutti i rialzi e i fondi che sono ancora dentro e che non vogliono perdere, continuerà nei prossimi giorni / settimane; intanto ogni giorno che passa aumenterà la disponibilità del caffè arabica, grazie all'arrivo sui mercati del raccolto brasiliano. Per la cronaca ieri il caffè scad. Settembre ha chiuso giù di 7.10 punti, sotto quota 1.60; con questo non voglio decretare la fine del rialzo, però è un segnale.

Gli ultimi dati resi noti dall'Usda, hanno tolto slancio a vigore ai tori sul Cotone, che in questa fase viaggia a ridosso di importanti supporti (Dicembre). Se rotti , la correzione potrebbe diventare più profonda.

Grani

Il report Usda del 30 giugno ha evidenziato sorprese solo per il Corn, stimando un raccolto inferiore rispetto alle precendenti rilevazioni. La reazione emotiva degli operatori ha avuto però breve durata, in questo periodo dell'anno i prezzi sono mossi soprattutto dal meteo. La più debole appare la Soia. Continua a restare valido lo spread Long Wheat, Short Corn, con ingressi da effettuare su ogni ritracciamento.

U.S. Soybean Market Statistics (in billion bushels)

Year endingAug. 31,

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

Production

2.76

2.89

2.76

2.45

3.12

3.06

3.20

2.68

2.97

3.36e

3.31e

Total Use

2.80

2.93

2.79

2.52

2.99

2.87

3.08

3.06

3.05

3.33e

3.14e

Ending Stocks

.248

.208

.178

.112

.256

.449

.574

.205

.138

.185e

360e

Stocks/Use ratio

.09

.07

.06

.04

.09

.16

.19

.07

.05

.06e

.11e

fonte dailyfuture

Per informazioni e approfondimenti:

giancarlo_dallaglio@fastwebnet.it

Disclaimer

Le analisi su esposte non sono un servizio di consulenza e non vogliono essere sollecitazione al pubblico risparmio. I suddetti servizi non sono configurabili come consulenza ne gestione finanziaria che prevede sempre lo studio delle esigenze del cliente e della sua propensione al rischio. L'articolo ha valore esclusivamente informativo e chi scrive non potrà mai e in nessuna forma essere ritenuto responsabile delle conseguenze derivanti dall'uso che il lettore, in totale autonomia ed indipendenza, potrà fare dei dati ottenuti mediante la consultazione del servizio stesso. Tutte le analisi, valutazioni e commenti, non intendono promuovere alcuna forma di investimento o speculazione.