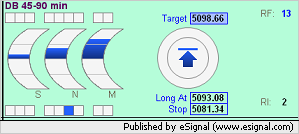

(1) INTRODUCIAMO UN NUOVO PARAMETRO PER LA DETERMINAZIONE DEL TRADE, IL RECOVERY FACTOR (RF)

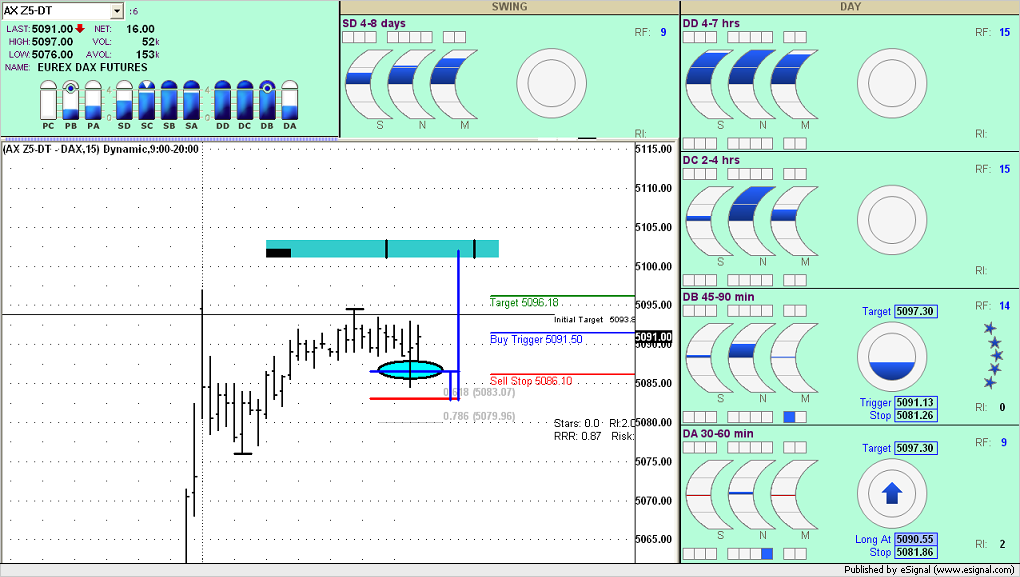

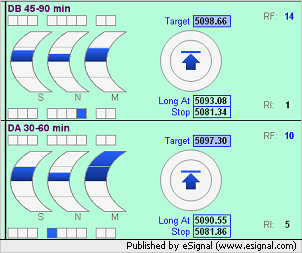

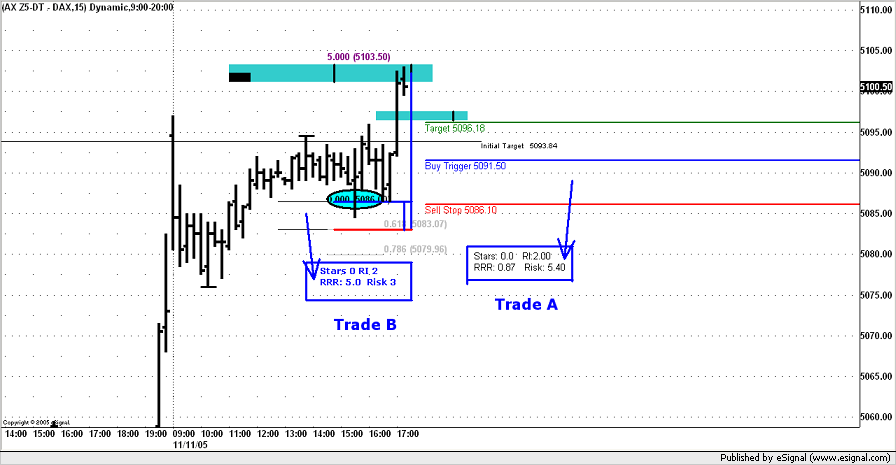

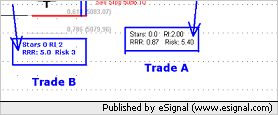

Riprendendo un discorso già introdotto, un aspetto da sottolineare è il rapporto rischio/rendimento, qui di seguito RRR. Ad esempio prendiamo questi due trades proposti e mettiamoli a confronto ad un diverso possibile trade: compra una ELLIPSE, metti lo stopl al 0,618 e cerca una MOB sopra al max: balza all'occhio come a fronte di un minore stploss si ricerchi una operazione sempre in sintonia ma da un Profilo di Rischio diverso. Niente impedisce poi che si possa usare il "conto alla rovescia" fornito da DYNAMIC TREND per calcolare il time exit dell'operazione.

===mdc

(2)

Adesso, il trade A ha raggiunto il suo target. Il Trade B non ancora.

Al di là della soddisfazione, giova analizzare le due operazioni.

Esse differiscono per RRR (rapporto rischio/rendimento) e per velocità stimata di raggiungimento target (RF). La prima (RRR) rappresenta un criterio di risk management e successivamente di money management, la seconda (RF) introduce un concetto nuovo, scarsamente utilizzato nell'attività di trading, che potrebbe procurare una piccola rivoluzione, in positivo, nell'operatività in senso lato.

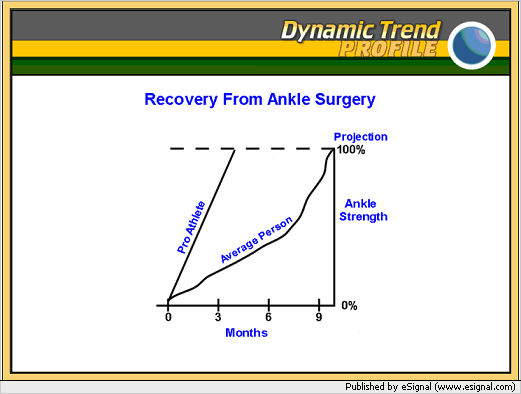

La Premessa è questa:

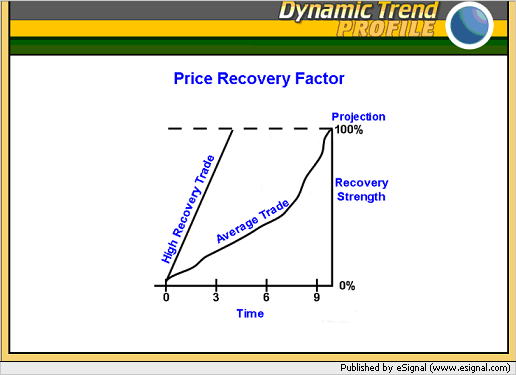

La riabilitazione di un operazione di chirurgia all'anca richiede di solito un lungo periodo di tempo, valutato in mesi come si può vedere dal grafico sopra. Ma non è possibile generalizzare, perchè un paziente "atletico" avrà una risposta estremamente più veloce di un paziente "normale" non sportivo. La differenza tra la riabilitazione normale e la riabilitazione di un paziente sportivo professionista può essere di 3 volte meno del secondo rispetto al primo. Tre mesi, nove mesi.

Criteri concettualmente simili sono stati adottati al trading. I parametri della ricerca sono stati usati per effettuare uno studio "analogo" sui titoli, futures, valute e hanno mostrato interessanti similitudini:

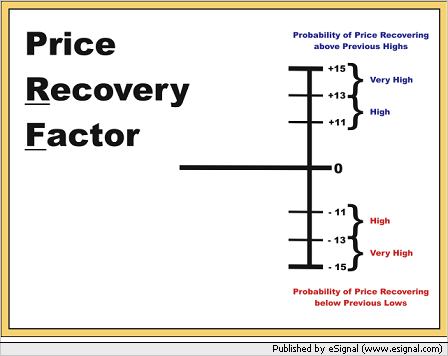

I valori che dovremo andare a ricercare saranno compresi tra:

e pertanto situazioni che presentano alti valori di RF permetteranno operatività mirate all'efficienza.

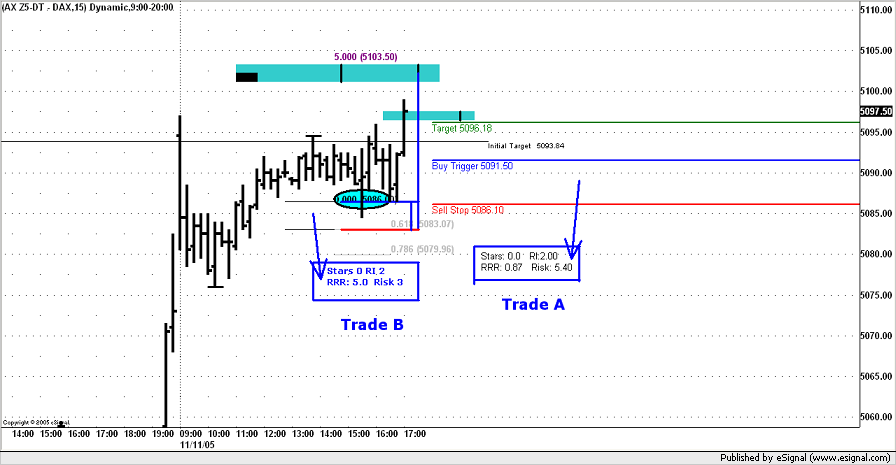

Nel frattempo anche il TRADE B è andato a TARGET:.

Da notare l'estrema velocità di realizzazione del trade:

che corrisponde alla traduzione pratico-operativa dei concetti sopra esposti: un RF alto genera una aspettativa alta di raggiungimento del Target.

Naturalmente il TRADE B aveva il pregio, a parità di RF, di aver anche un minore Rischio (3.0 punti contro 5.40 punti . 1Punto=50 USD) ,un migliore Target (17 punti contro 4.5 . 1Punto=50 USD), ma sopratutto un MIGLIOR PROFILO RRR (5:1 contro 0.87:1) e questa è la motivazione per cui lo consideravo "preferibile" da cui il titolo, ma cmq anche il trade A, per l'ottima "efficienza" di tempo impiegato non era male.

Da ora dovremo abituarci a considerare anche questo NUOVO parametro (RF) e confrontarci con esso, e questo è ciò la mia "Squadra" ed io ci sforziamo di mostrare in queste pagine e negli INCONTRI con i lettori che LOMBARDREPORT.COM organizza e che software innovativi come DYNAMIC TREND e ancora ADVANCED GET (15 anni ma non li dimostra) permettono.

Buon Week End, Buon Trading, e a presto rivederci ai prossimi incontri del 16 Novembre e 16 Dicembre! Se interessa, prenotatevi tramite la Segreteria Lombard, a info@esignal.it o allo 059 7861994.

===mdc