Divago un po' in attesa di capire cosa intendono fare i mercati oggi. Per il momento pare che io abbia preso un granchio su eurostoxx (ma siamo in settimana di scadenza e potrebbe succedere di tutto), ma almeno il Bund sembra darmi ragione (meglio dirlo sottovoce però, che murphy è sempre in agguato…).

Vorrei sottoporre alla vostra attenzione oggi un interessante 'giochino' che si può fare quando opzioni vendute allo scoperto si sono deprezzate un po'. Prendiamo per esempio le nostre due put 2650 di aprile su eurostoxx, e facciamo finta di non avere le put 2100 di marzo comprate a copertura.

Di modi di tenersi il profit sulle due put vendute ce ne sono mille, a partire dal più semplice e banale: le ricompro, incasso la differenza, e fine della storia. Facendo così nel momento esatto in cui scrivo si comprerebbero forse a 16,8 punti. Avendole vendute a 33,3 il profitto lordo sarebbe pari a (33,3-16,8)*2*10?=330?.

Non chiudere le due put significherebbe rischiare di perdere molto in caso di forte flessione del mercato, ma anche poter guadagnare 666 euro sulla lieve discesa, o la stabilità, o il rialzo di quest'ultimo.

Un altro modo, meno immediato ma molto interessante, è dato dall'utilizzo delle due put vendute per costruire una butterfly sempre positiva. Per fare ciò è sufficiente comprare una put 2700 e una put 2600, entrambe scadenza aprile, cioè la stessa delle due put vendute. Spendendo 22 punti per la prima e 13,7 per la seconda, si avrebbe un esborso totale di 35,7 punti, che detratti dai 66,6 di profitto massimo potenziale (i 666 euro di prima, dati da 33,3 punti incassati per due opzioni vendute), lascerebbero un profitto minimo garantito di 309 euro (30,9 punti), e l'opportunità di incassare fino a più di 800 euro. Il rischio? zero assoluto: dovunque vada l'eurostoxx alla peggio si INCASSANO 309 euro.

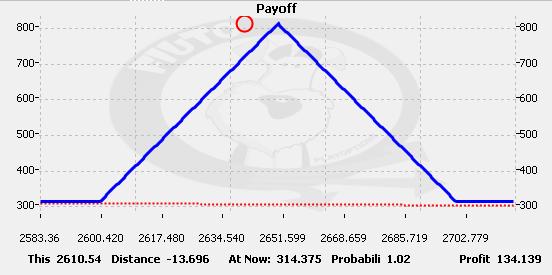

Vediamo prima il payoff ottenuto con il software Fiuto, poi lo commenteremo:

Come fa a saltare fuori una figura interamente positiva? Smontiamo la strategia in parti, così lo capiremo meglio.

Visto che gli strike che ci interessano sono 2600, 2650 e 2700, che sono i nodi chiave di questa figura, vediamo cosa succede in essi e al di fuori di essi.

Per qualsiasi valore di Eurostoxx pari o superiore a 2700 punti noi abbiamo due call vendute, le 2650, che ci portano un incasso di 33,3punti*2opzioni*10? a punto = 666?, ma perdiamo entrambe le put comprate, quindi perdiamo 22punti*1opzione*10? = 220? sulla 2700 e 13,7*1opzione*10?=137 euro sulla 2600.

660 euro incassati quindi, 357 persi, per un netto di +309 euro (lordi)

Ora il computo si complica un po'. Sotto 2700 punti e fino a 2650 (compresi) cosa succede? Succede che le due put 2650 rimangono interamente incassate, quindi i 666 euro rimangono in tasca. La put 2600 rimane persa, quindi i 137 euro sono persi. La put 2700 diventa in the money, il che significa che a scadenza varrà la differenza tra strike e sottostante (il suo valore intrinseco cioè).

Se quindi il prezzo di scadenza è 2699 punti la put 2700 vale 1; avendola pagata 22 perdiamo 210 euro.

Se il valore di scadenza è 2690 recuperiamo 10 punti, quindi 100 euro, quindi ne perdiamo 120 sulla put 2700 (spesi 220, incassati 100, fanno 120 netti spesi). E così via.

Va da sè che a 2650 si ha il massimo profitto possibile, perchè la put vale 50 punti, l'abbiamo pagata 22, quindi ne incassiamo 28.

Facciamo quindi i conti di ciò che ci resta in tasca a 2650 punti di eurostoxx a scadenza: incassiamo 28 punti dalla put 2700, incassiamo 66,6 punti dalle due put 2650, perdiamo 13,7 punti dalla put 2600. Quindi incassiamo 809 euro. Più del doppio di quanto incasseremmo ora chiudendo tutto e buonanotte.

Da qui in giù non può esservi profitto ulteriore, perchè a scendere dai 2650 punti si ha un incasso crescente su 1 put comprata, la 2700, ma una perdita (o un minore profitto) dalle 2 put 2650 vendute; ecco perchè la figura torna a scendere da 2650 punti in giù: un profitto crescente su una opzione non riesce a contrastare una perdita crescente su altre due opzioni.

Sotto i 2600 o al limite proprio a 2600 si torna al valore fisso che si ottiene per valori pari o superiori a 2700. Mettiamoci per esempio proprio a 2600 punti: incassiamo 100 punti dalla put 2700, e meno i 22 spesi per comprarla ne conserviamo 78. Le due put 2650 vendute a 33,3 valgono 50, quindi perdiamo 16,7 punti da ciascuna delle due, quindi 33,4 punti in tutto.

La put 2600 non vale nulla, quindi perdiamo i 13,7 punti spesi per comprarla.

Saldo finale: 78,0-33,4-13,7 = 30,9punti*10? = 309 euro, come sulla coda destra.

Interessante vero? Beh…. costruendo strategie come questa in momenti particolari di mercato e su importanti supporti o resistenze….. si fanno delle cose molto, ma molto più interessanti…. ne riparleremo.

Sono sempre a disposizione per eventuali chiarimenti.

Buona giornata, buon inizio di settimana, e buon San Valentino a tutti.

Domenico

Articolo di Sandro Mancini.

L’autore del presente articolo è iscritto all’Ordine dei Giornalisti e non detiene gli strumenti oggetto delle sue analisi.

Il nostro giornale rispetta la Carta dei Doveri dell’Informazione Economica clicca qui >>