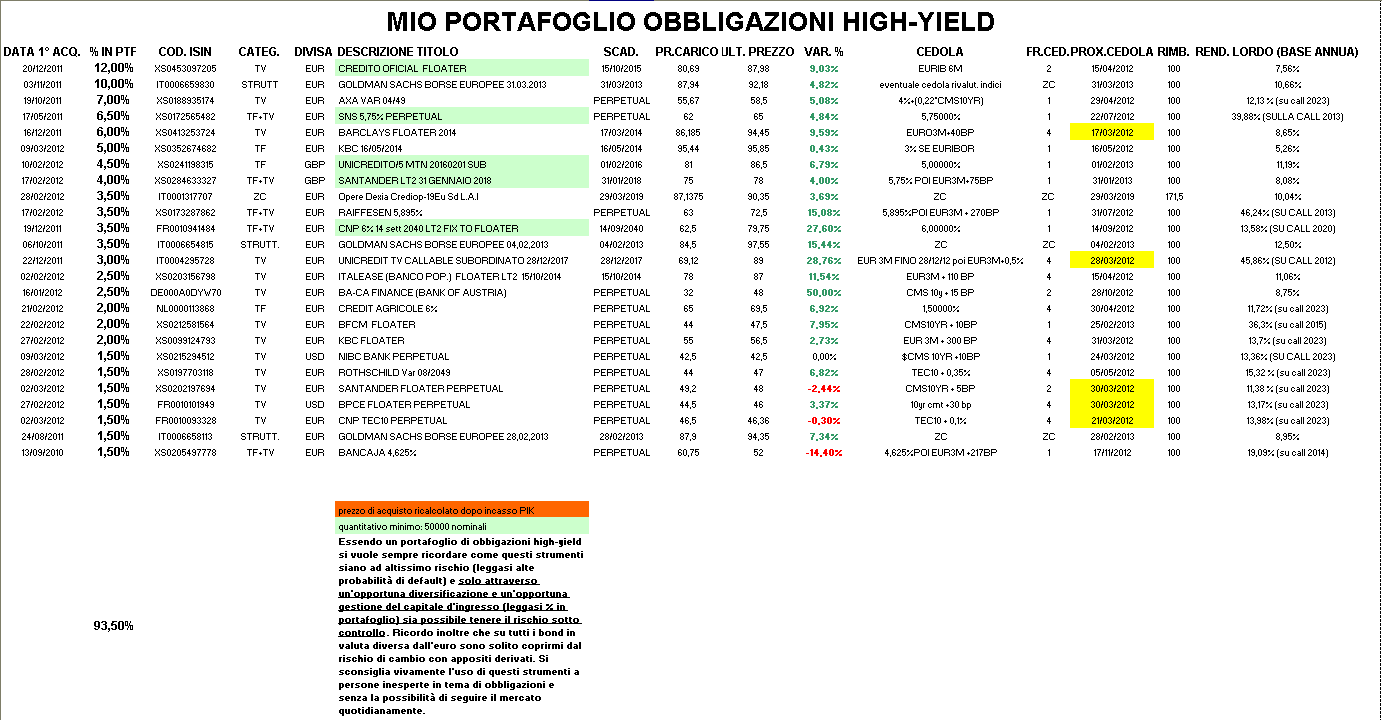

Settimana abbastanza tranquilla, oserei perfino definirla noiosa sull'obbligazionario high-yield e nella quale io ho fatto veramente poco. Prima ho venduto due titoli (una Dexia breve e le convertibili Beni Stabili 2015) più per sentire suonare il registratore di cassa che perché realmente andassero venduti poi non ho comprato nulla fino venerdì quando ho deciso di acquistare sia un titolo senior con scadenza 2014 che rende oltre il 5% che un po' di una perpetual in dollari di NIB banca che in settimana ha rilasciato dati di tutto rispetto e che, a mio modestissimo parere, è tra le prossime candidate a lanciare una tender offer sui propri titoli subordinati Tier 1.

Ciò premesso io rimango alquanto dubbioso e perplesso sul reale stato di salute del mercato. Qui sembra che tutti vogliano far finta che i problemi siano risolti come d'incanto…

Questa settimana mi sono preso l'incombenza di osservare attentamente oltre un migliaio di bond con scadenza tra il 2013 e il 2018 e, parlando di emittenti investment grade, i rendimenti oscillano tra un 2% e un 6%. A ciò aggiungeteci che quello che io noto è un bund ancora sui massimi e altri cosiddetti beni rifugio come oro e argento che di stornare decisamente proprio sembrano non averne voglia e la domanda che quotidianamente mi pongo: son sbagliati i rendimenti dei titoli che io seguo o son sbagliati i prezzi di bund e altri ?beni rifugio?? Io opto per la ?busta numero 1?, ma sicuramente da qui a fine estate per me avremo la risposta a questa domanda.

Sicuramente io di comprare titoli con scadenza > 2014 a rendimenti del 5-6% (e non crediate sia così facile avere questi rendimenti…) proprio non ne ho nessuna voglia e quindi, come i più solerti abbonati hanno già potuto notare, cerco di stare o su scadenze brevissime e titoli sottovalutati (come è a mio parere la KBC 16 maggio 2014 trovata a metà settimana e comprata senza indecisioni venerdì) o su ?vecchie perpetual? di emittenti valide che costino < 60, legate a IRS o TEC 10, che mi garantiscano un buon rendimento immediato (cedola/pmc) e un buon rendimento da qui al 2023 anno in cui secondo me difficilmente vedremo ancora questo tipo di obbligazioni perché, salvo ripensamenti su Basilea 3, verranno tutte richiamate anticipatamente.

Riassumendo, in questo momento il mio portafoglio presenta rendimenti sia a scadenza che in caso di vendita immediata di tutto rispetto, ma avendo un'alta percentuale di subordinati è necessario tenere le antenne belle dritte e stare pronti ad alleggerire qualora lo scenario iniziasse a deteriorarsi (cosa che io per primo ritengo abbastanza probabile).

VENDITE:

· A 90,76 tutte le Dexia Growth & Income in carico a 73,64

· A 93,95 tutte le Beni Stabili 3,875% CV in carico a 85,25

ACQUISTI:

· A 95,44 un 5% di KBC IFIMA FLEXIBLE FIXED RATE 16 MAGGIO 2014 (Isin: XS0352674682). Questa obbligazione senior, rating A1 ha un regolamento abbastanza complesso per la determinazione della cedola. Vi basti sapere che la cedola peggiore che può capitarvi è un 3% fisso se l'Euribor a 6 mesi è < 3%. Considerando di qui a scadenza una cedola del 3% avremo un rendimento annuo lordo a scadenza del 5,26%

· A 42,5 un 1,5% di Natl Invester Bank (NIBCAP) perpetual in dollari statunitensi (Isin: XS0215294512). Questa obbligazione subordinata Tier 1 paga annualmente una cedola pari a $CMS 10yr + 10 bp ha una prima call in data 24 marzo 2015. La cedola in corso attualmente è del 3,537% e utilizzando i tassi forward avremo un rendimento annuo lordo sulla prima call 2015 del 37,03% mentre su un'eventuale call nel 2023 del 13,37%.

rm@remomariani.com